Nel primo articolo della serie, abbiamo visto come i conti deposito e i titoli di Stato abbiano rendimenti pari a zero, e non siano più così sicuri come un tempo.

Poi nel secondo articolo abbiamo analizzato in modo razionale il settore immobiliare, e abbiamo scoperto quali sono i rischi, in cambio di una rendita netta che (contando spese e tasse), può tranquillamente arrivare ad essere negativa.

Infine nel terzo articolo abbiamo parlato dell’industria bancaria e finanziaria tradizionale, che prospera nel conflitto di interesse, e che non ha alcun interesse alla tua realizzazione finanziaria, lucra coi tuoi soldi a rischio zero.

La domanda quindi è: cosa può fare, al giorno d’oggi, un buon padre o madre di famiglia, per ottenere una rendita dal proprio capitale (che so, qualche centinaia di migliaia o milione di euro), senza correre rischi inutili?

Cosa deve fare per potersi mettere in una posizione di forza, in cui si passa dal lavorare perché si DEVE, dalle 9 alle 18, dal lunedì al venerdì, con colleghi che non si è scelti, con dei capi raccomandati… a lavorare perché si VUOLE?

Potrebbe sembrare fantascienza per chi oggi magari non ha neppure quel lavoro indesiderato, ma non mi interessa.

La verità è che, per effetto della disproporzione entrate-patrimonio, vista nel primo video, esiste una larga fetta di popolazione che è nelle condizioni di poter cambiare il proprio approccio nei confronti del mondo del lavoro e dell’investimento… ma non lo sa.

Perché questo è un po’ il concetto fondamentale di Lixi Rendix.

Potersi mettere in una posizione di forza, nella posizione di riprendersi il controllo, liberare tempo, lavorare part-time, cambiare lavoro, cambiare città, iniziare nuovi progetti, stare più tempo con la propria famiglia, fare beneficenza ecc.

Quindi quindi come si può fare per ottenere questo, e guarire quindi dalla disproporzione entrate/patrimonio?

La risposta, per andare subito al sodo è: costruire un piano di rendita sostenibile, che analizza le tue disponibilità, il tuo tenore di vita desiderato e, infine, traduce questo in un “linguaggio finanziario” con l’acquisto degli strumenti finanziari adatti.

Partiamo dalla fine ora.

Partiamo quindi dagli strumenti finanziari adatti.

Attenzione: non ho detto strumenti finanziari magici.

Ho detto strumenti finanziari più adatti per gli investimenti di un risparmiatore, un investitore, che ha il suo capitale, risparmiato, sudato e faticato, e vuole ottenere una rendita senza regalare i suoi soldi a banche e altri intermediari.

Questi strumenti finanziari sono gli ETF.

Nell’articolo sulle banche, abbiamo visto insieme quali sono i costi del risparmio gestito, quindi degli strumenti finanziari inefficienti e costosi venduti dal sistema bancario e finanziario tradizionale.

Questi prodotti sono fondi comuni di investimento, gestioni patrimoniali e polizze vita.

E vanno per la maggiore all’interno di uffici bancari e di promotori finanziari non perché siano migliori (tutt’altro) ma semplicemente perché, attraverso il meccanismo opaco che ti ho raccontato nel precedente video, permettono di incassare laute commissioni senza che il cliente ne sia pienamente consapevole.

Sono i migliori, per loro.

Cosa sono quindi gli ETF, e come si collocano rispetto ai prodotti bancari e finanziari tradizionali?

Sono qualcosa di strano?

Poco sicuro? Esotico? Rischioso?

Niente di tutto questo, anche se qualcuno potrebbe dirti questo, e puoi immaginare perché.

Gli ETF

Gli ETF sono una CATEGORIA particolare di fondi comuni di investimento (ETF significa testualmente – fondi comuni di investimento che si possono comprare e vendere in Borsa).

Quindi, sono creati e venduti dalle stesse grandi società che creano e vendono anche i fondi comuni di investimento.

Parlo di BlackRock, Vanguard, Amundi, Lyxor.

Sono colossi che hanno in pancia trilioni di dollari.

Quindi, con i fondi comuni di investimento che magari conosci da 30 anni, condividono i genitori.

E questo è un bene, perché sono il primo a sconsigliarti soluzioni strane, poco chiare, poco trasparenti, vendute non si sa bene da chi, che tendenzialmente sono delle truffe clamorose.

Un altro punto di contatto e di somiglianza con i fondi comuni di investimento tradizionali è il beneficio della DIVERSIFICAZIONE.

Un tempo, negli anni ‘20, ‘30 e ‘40, quando il capitalismo si allargò a macchia d’olio negli Stati Uniti, e quindi imprenditori e risparmiatori si gettarono sul mercato azionario e obbligazionario, era possibile acquistare unicamente i singoli “titoli”.

Azioni, e obbligazioni “singole”.

Chiaramente, chi non aveva capitali molto elevati, ma anche chi li aveva e non poteva stare tutto il giorno a comprare 100 azioni e 100 obbligazioni, non poteva diversificare.

E andava quindi incontro a dei rischi decisamente esagerati.

I fondi comuni di investimento quindi, sono nati storicamente con questa funzione.

Permettere a TUTTI i risparmiatori e investitori, anche a quelli che non hanno miliardi, ma semplicemente centinaia di migliaia o milioni, di poter diversificare adeguatamente e comodamente.

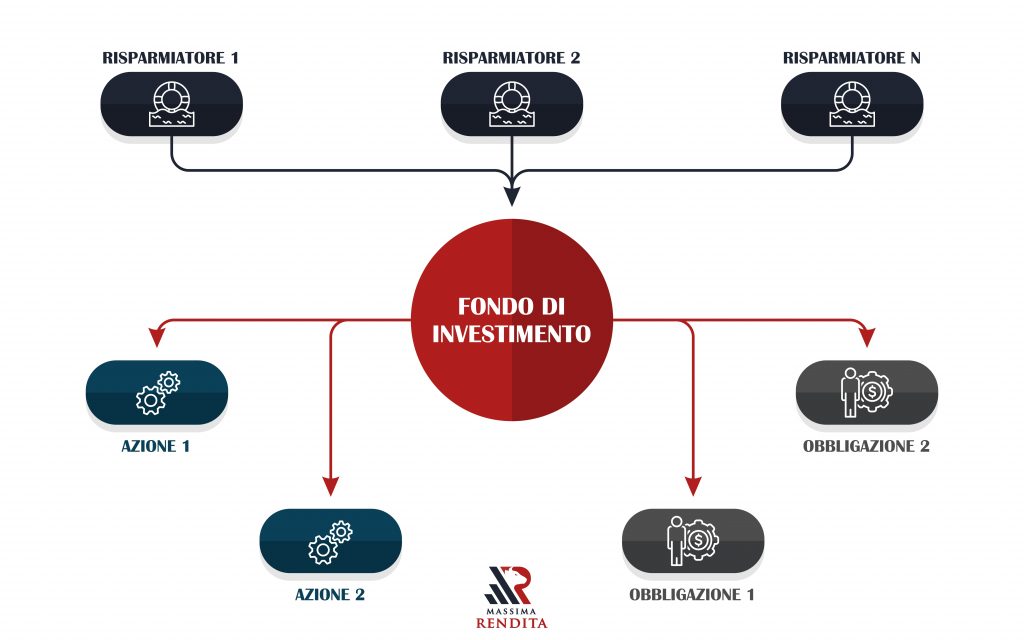

Perché i fondi di investimento (inclusi gli ETF) funzionano così.

Puoi vederli come una sorta di raccolta denaro tra risparmiatori e investitori.

Denaro che viene quindi raccolto dal fondo di investimento, e viene utilizzato per acquistare azioni, obbligazioni e altri strumenti finanziari.

In questo modo anche il singolo risparmiatore, che con i suoi soldi e basta non potrebbe chiaramente comprare TUTTE le azioni e le obbligazioni del mercato, o anche solo quelle necessarie per avere la corretta diversificazione, può ottenere i pregi della diversificazione, e pertanto andare ad eliminare il RISCHIO SPECIFICO.

Il rischio specifico è il rischio di incappare proprio in quella azione o obbligazione che, per vari motivi, non avrà un rendimento positivo.

Ti puoi immaginare, ovviamente non tutte le azioni hanno lo stesso andamento sul mercato.

Le azioni rappresentano aziende diverse, ci sarà un’azienda che andrà fortissimo e produrrà grandi risultati per i suoi azionisti, e un’altra azienda che non andrà bene sul mercato, e potrebbe arrivare a chiudere.

Ecco, occorre evitare in qualunque modo di andare a beccare quest’ultima azione.

E questo si può fare con la diversificazione!

È facilmente comprensibile il perché sia meno rischioso.

Secondo te, è più sicuro investire 100.000 € su un’obbligazione singola, quindi emesse da uno Stato o da un’azienda (anche da una banca) che ti rende il 3%, oppure investire 100.000 € in 1.000 obbligazioni differenti che, in media, rendono il 3%?

Nel primo caso, (100.000 € su obbligazione singola), hai un rendimento del 3%, mentre hai un rischio almeno 10 volte superiore.

Pensa semplicemente alle obbligazioni subordinate delle banche italiane. O alle obbligazioni Parmalat, o Argentina, o Grecia.

Non è preistoria, è storia degli ultimi 5 anni, che ora si sta dipanando in Tribunale.

Nel secondo caso invece (100.000 € su 1.000 obbligazioni) hai un rendimento del 3%, mentre hai un rischio 10 volte inferiore.

Esatto, perché se anche all’interno del tuo fondo ETF tu dovessi avere 1, o 2, o addirittura 3 obbligazioni di società, nazioni o banche spazzatura, la tua perdita sarebbe minima.

Pensa, sul serio, su 1.000 obbligazioni, te ne saltano 3, ma le altre 997 ti staccano regolarmente la tua cedola.

Capisci bene che, in questi termini, il rischio sarebbe dello 0,1%, 0,2% o 0,3%

Quindi, ti dicevo, i fondi comuni di investimento sono nati con questa funzione.

Permettere una buona diversificazione anche al risparmiatore e all’investitore privato.

Per far questo, che in fin dei conti se ci pensi bene è un servizi di intermediazione tra i tuoi soldi e le azioni e le obbligazioni, i fondi di investimento si sono sempre fatti pagare.

In passato, quando c’era meno concorrenza, anche di più.

Però, come ti dicevo, ti offrivano la possibilità di diversificare, e quindi avanti così.

Cos’è successo invece negli anni ‘70, che ha cambiato radicalmente il mondo della finanza mondiale?

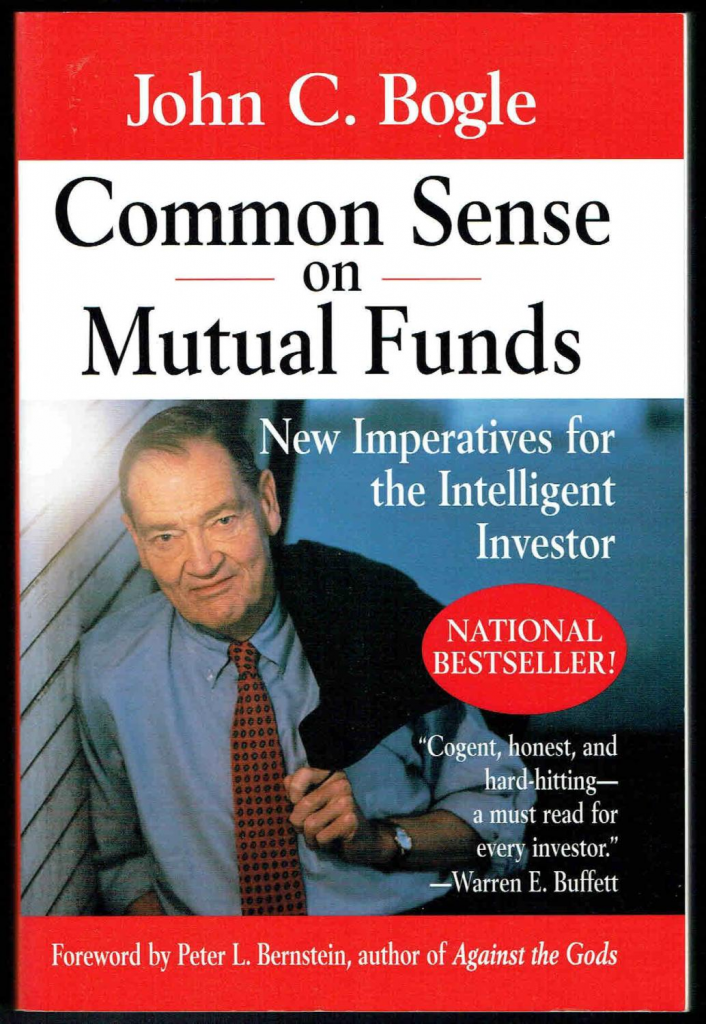

Nel 1975 John “Jack” Bogle fondò la sua società (Vanguard) che mise sul mercato una prima versione di ETF, che si chiamava proprio First Index Investment Trust.

Qual è stata quindi l’idea vincente di questa vera e propria leggenda del mondo degli investimenti?

Di poter offrire un rendimento maggiore ai risparmiatori e investitori in fondi comuni.

- Tagliando tutto l’esercito di analisti, trader, gestori e opinionisti vari che, ieri come oggi, lavorano sui fondi comuni di investimento

- Replicando l’andamento del mercato, semplicemente andando a comprare TUTTE le azioni che lo compongono, nelle rispettive proporzioni

- Tagliando in questo modo i costi sui fondi, che come sai dal video precedente significa immediatamente “più soldi in tasca per te”.

Ci mise diversi anni prima di affermarsi, ma il fenomeno ETF (fondi indice, o fondi passivi) divenne sempre più imponente.

Cosa fecero quindi i grandi gestori di Wall Street per cercare di dare una spallata a questa nuova modalità di investire?

Iniziarono ad assoldare ancora più “esperti” per cercare di “battere il mercato”.

Prima degli anni ‘80 infatti, i fondi di investimento non cercavano di “battere il mercato”, ovvero selezionare quelle azioni che secondo loro avrebbero fatto meglio delle altre.

Si accontentavano di vendere i loro (costosi) fondi, con la leva di vendita della diversificazione, e quindi della riduzione del rischio.

Ma dopo l’entrata in scena di Bogle, di Vanguard e dei suoi ETF, questo non era sufficiente.

Poiché gli ETF di Bogle facevano quello che facevano loro… ma a 1/10 del prezzo!

(come succede oggi, tra poco ci arriviamo)

Quindi, da quel momento in poi (facciamo quindi dagli anni ‘80) i fondi di investimento attivi hanno orientato tutta la loro attività di gestione, e la loro pubblicità, sulla “promessa” (chiara o meno, a seconda di quanto permettono i regolatori come SEC e CONSOB) di battere il mercato.

In buona sostanza, anche oggi, quando compri un prodotto di risparmio gestito anziché ETF (fondi tradizionali, gestioni e polizze vita), ti viene detto:

“Ok, il nostro prodotto costa il 3%, ma noi ti facciamo guadagnare più del mercato quando è al rialzo, e ti facciamo perdere meno del mercato, quando è al ribasso!”.

In realtà, questo non avviene, e lo dimostriamo in modo estremamente facile.

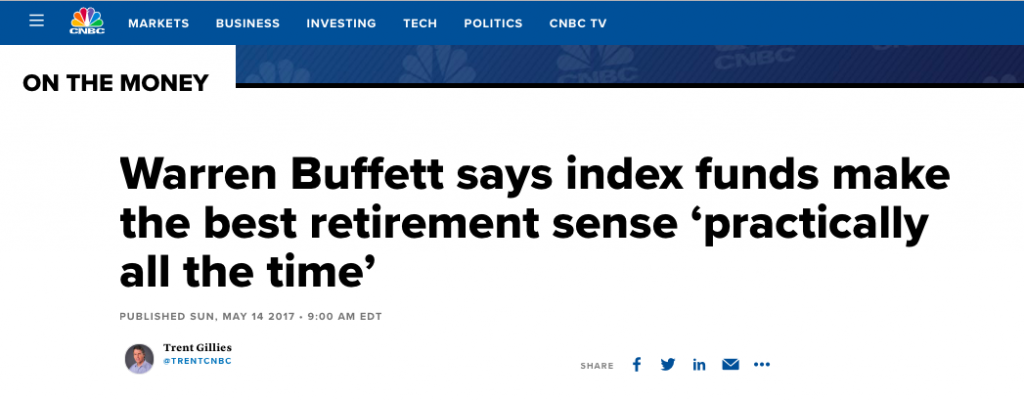

Ci tengo a dire che non sono opinioni, le mie.

Sono dati, storia, statistica.

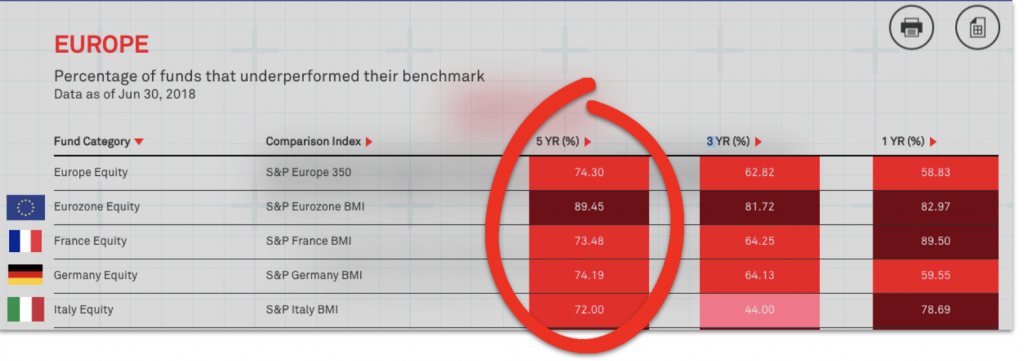

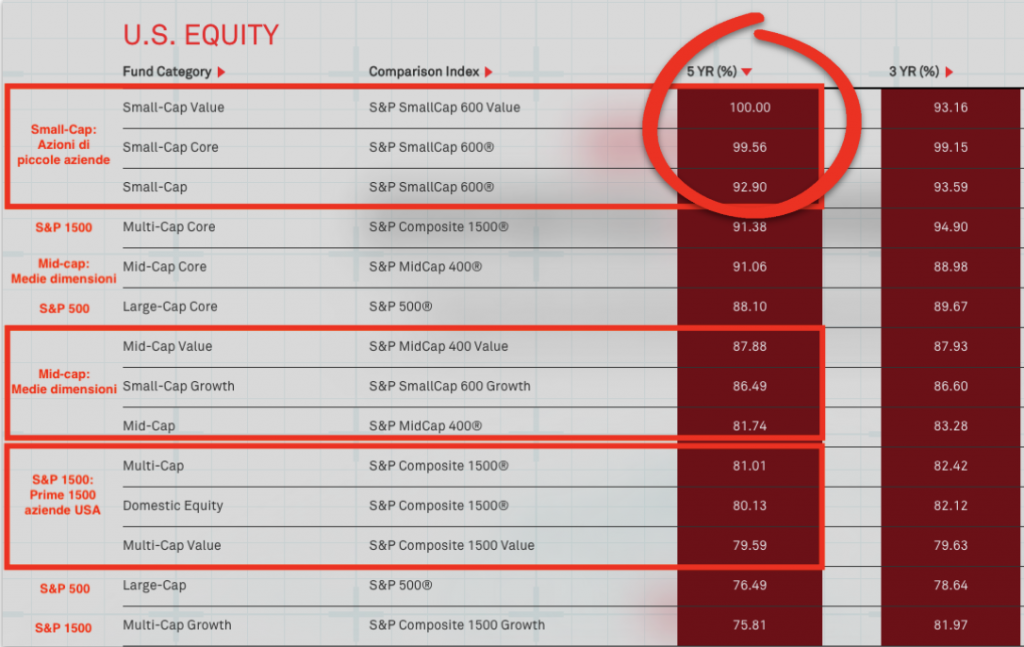

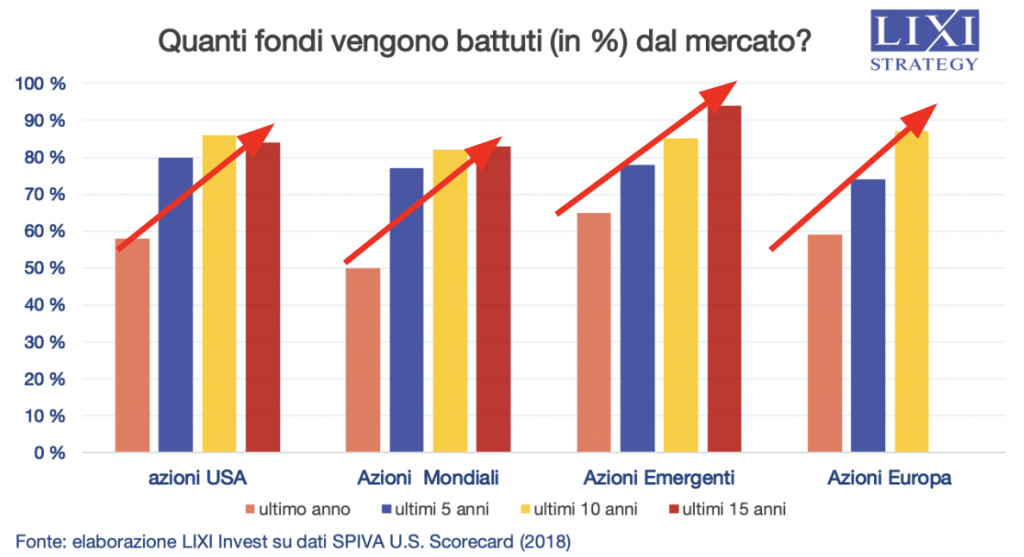

È infatti ampiamente dimostrato che la grandissima maggioranza dei fondi di investimento attivi:

- Non batte il mercato (acquistabile comodamente con gli ETF)

- Non batte il mercato costantemente (anno dopo anno, nel lungo termine)

- Non batte il mercato sensibilmente (con un margine interessante)

Quindi, poiché non siamo più negli anni ‘50 ma quasi nel 2020, ed esiste un’ampia offerta di prodotti finanziari sul mercato, io non vedo motivo di dover rinunciare a costruire la propria strategia di investimento con gli strumenti più adatti.

A pensarci bene, c’è un solo motivo che potrebbe spingerti a rinunciare al tuo miglior interesse finanziario.

Ed è l’aggressiva politica di vendita di chi, se non ti vende dei prodotti finanziari inefficienti come fondi di investimento, polizze vita e gestioni patrimoniali, non guadagna.

Capisci ora, ancora meglio, cosa significa conflitto di interessi.

E perché devi assolutamente evitarlo, se vuoi ottenere il giusto rendimento dai tuoi risparmi,

E capisci ora, definitivamente, come mai talvolta potrebbero dipingerti gli ETF (quando magari chiedi informazioni in banca o li acquisti dal tuo internet banking) come degli strumenti rischiosi, strambi, composti da derivati, pericolosi, il male assoluto e tutta un’altra serie di fesserie.

Il motivo di questa campagna denigratoria (che non è niente di nuovo, in Italia è solamente arrivata 30 anni dopo. Wall Street fece lo stesso con Bogle e Vanguard, prima di capitolare) è semplicemente che dagli ETF non ci va a guadagnare nessuno…

Tranne te!

Perché questo è il fulcro del discorso.

La “ciccia” dell’investimento, il motivo per cui vai a privarti momentaneamente dei tuoi risparmi sostenendo del rischio, ovvero il rendimento dell’investimento, è l’oggetto della contesa tra te e i venditori di prodotto finanziari.

- Con gli ETF, te lo tieni tu (com’è giusto che sia poiché ci metti il capitale, e il rischio è tuo)

- Con fondi, polizze e gestioni, se lo prendono loro. E a te arriva qualcosa solo se rimane qualcosa.

E ti devi accontentare delle briciole, quando dovresti essere il primo ad essere servito.

Ma come si può fare quindi per eliminare questo “conflitto di interessi” e mancanza di trasparenza, che finora ti aveva impedito di conoscere quanto realmente paghi per la gestione dei tuoi soldi?

E, ora che l’hai ormai capito, di scoprire di aver strapagato delle cifre clamorose di gestione del denaro, per avere in cambio praticamente nulla?

Sugli ETF, abbiamo fatto una lunga analisi in questo articolo.

Ti ho portato la storia, più i dati e le statistiche.

Non c’è molto da aggiungere.

Ormai tutta la comunità di investitori è concorde nel considerare gli ETF il prodotto più efficiente, nonché decisamente il più adatto per il risparmiatore e investitore privato.

Per quanto riguarda il conflitto di interessi, una prima regola base per comprendere chi è in conflitto di interessi (qualunque cosa faccia) e chi no, è “seguire il denaro”.

Ovvero, fatti questa semplice domanda:

“Da chi viene pagata la persona che mi sta proponendo qualcosa?”

Se viene pagata materialmente da TE (con un bonifico, un assegno, una transazione con carta di credito, PayPal ecc.), e DA NESSUN’ALTRO, questa persona sarebbe pure stupida a non fare i tuoi interessi.

Poiché è normale che faccia gli interessi della persona da cui viene pagato.

Se viene pagata materialmente da ALTRI (un fondo di investimento, una banca, ma sempre attraverso i tuoi soldi) fai attenzione perché i tuoi interessi potrebbero essere gli ultimi ad essere tenuti in considerazione.

Poiché è normale che questa persona faccia gli interessi della società o del centro di interessi che egli rappresenta.

Io e la mia azienda siamo al 100% indipendenti, non gestiamo denaro, non abbiamo nessun tipo di accordo con nessuna banca o società di investimento.

I costi dei nostri prodotti, corsi e abbonamenti, sono inoltre chiari, trasparenti, sono da pagare in anticipo e con carta di credito e bonifico, non ci sono sorprese.

Questo è l’unico filtro per smascherare chi non è indipendente.

Siamo quindi nella posizione di poter dire le cose come stanno, nel tuo miglior interesse.

Quindi, se fino a 50 anni fa gli ETF (che consideriamo come i “mattoncini” per costruire la tua pianificazione di rendita) non esistevano al mondo, e sino a 20 anni fa non esistevano in Italia, oggi esistono.

Sono acquistabili con qualche click, in meno di un minuto, sul tuo internet banking.

Non c’è motivo per privarsi di questa opportunità.

Ma attenzione.

Esistono migliaia e migliaia di ETF, disponibili sul mercato.

Azionari, obbligazionari, a distribuzione, ad accumulazione, a replica fisica, a replica sintetica, a cambio coperto, a leva.

Come ti dicevo sopra, sono comunque un prodotto finanziario.

Il più efficiente prodotto finanziario, quello più adatto per un risparmiatore privato, ma l’industria finanziaria è competitiva.

E ha sfornato migliaia di ETF, per coprire tutti i mercati, con ogni tipo di caratteristica.

Bene, da un certo punto di vista, perché c’è ampissima scelta.

Male, dall’altro, perché oggettivamente reputo sia impossibile per un risparmiatore privato raccapezzarsi in completa autonomia.

(Cosa che peraltro sconsiglio di fare).

Una grossa parte del lavoro sta nel saperli scegliere accuratamente, saper comporre il giusto portafoglio, saperli diversificare, decorrelare ecc.

Ed è per questo che è nato il nostro prodotto Massima Rendita, un sistema completo dalla A alla Z per investire il tuo capitale in ETF diversificati con l’obiettivo di ottenere una rendita periodica.

Qual è quindi l’obiettivo che ci poniamo con Lixi Rendix?

L’obiettivo di Massima Rendita NON è quello di investire 400.000€ (per esempio), accettando rischio e volatilità, per avere un capitale maggiorato che “sbloccheremo” tra 20-30-40 anni.

L’obiettivo di Lixi Rendix è investire i 400.000€ con l’obiettivo di ricavarne una rendita costante e solida, a partire da subito, di 20.000€ all’anno, OGNI ANNO, PER SEMPRE.

(E un moderato aumento del capitale, per difenderci dall’inflazione)

La nostra priorità è la RENDITA, il flusso di denaro sotto forma di cedole e dividendi derivante dall’investimento del tuo capitale, ogni anno, per sempre, sul tuo conto corrente.

Rendita = denaro nuovo, “fresco”, ogni anno sul tuo conto corrente derivante da cedole, dividendi, interessi ecc.

Rendimento = aumento del proprio capitale nel tempo.

Qui NON andiamo a caccia del RENDIMENTO, qui parliamo di ottenere la massima rendita possibile dal proprio capitale.

Per chi è Lixi Rendix? (E quanti soldi devi avere?)

Lixi Rendix fa per te?

Dipende se puoi permettertelo, in base al tuo stato di progresso finanziario.

Il progresso finanziario non ha nulla a che vedere con l’età (fatta eccezione per la fase di ritiro).

Un ragazzino di 18 anni che ha lanciato un ecommerce online di successo può tranquillamente essere in fase di sovranità.

Allo stesso tempo, un 55enne che lavora con uno stipendio medio e che non è riuscito a risparmiare nulla nel corso della sua vita, si trova ancora in fase di accumulo.

Le due fasi di rendita (Stabilità e di Sovranità) rappresentano il raggiungimento di questi due importanti obiettivi:

• Stabilità: significa impiegare una parte (o tutto) il proprio capitale per ottenere una rendita che riesce a sostenere le proprie spese essenziali (affitto, cibo, bollette ecc.)

• Sovranità: significa impiegare una parte (o tutto) il proprio capitale per sostenere l’intero tenore di vita ambito (cene al ristorante, viaggi, vacanze, acquisti extra ecc.)

In generale è abbastanza semplice capire se puoi permetterti Massima Rendita o no: se hai un capitale (già disponibile o che libererai nei prossimi mesi) di almeno circa 300.000€, allora Massima Rendita fa per te.

Se hai di meno, no. Non fa per te.

E non proverò a convincerti che anche se non hai soldi fa per te lo stesso, non ne ho bisogno.

Ci tengo ed è più importante per me che su Massima Rendita entrino solo coloro che si trovano nella posizione di trarne il massimo beneficio.

Lixi Rendix quindi fa per te:

- Se sei un imprenditore o un libero professionista con un buon patrimonio personale, e hai necessità di ottenere una rendita per sostenere il tuo stile di vita. Quando non dovrai mai più pensare a come pagare affitto, bollette, spese ecc. vedrai come la tua capacità di pensare a lungo termine, la capacità di prenderti rischi e la tua “aggressività verso la vita” aumenteranno drasticamente.

- Se hai ricevuto dei soldi in eredità, e ora ti piacerebbe ricavarci una rendita.

- Se hai intenzione di vendere a breve un’immobile, un’azienda o ricevere un’eredità e ti aspetti quindi nel giro di pochi mesi un’entrata di soldi liquidi importante e vuoi farti trovare preparato.

- Se sei un lavoratore full-time con un buon patrimonio, e ti piacerebbe ottenere una rendita per passare ad un lavoro part-time, lasciare il lavoro e dedicarti ad altro o semplicemente incrementare il tuo tenore di vita.

- Se sei già in pensione e hai la necessità di integrare la pensione dell’INPS con una rendita periodica ricavata dal tuo patrimonio.

In generale: per chiunque ha (o avrà a breve) un capitale di circa 300.000€ da poter investire con l’obiettivo di ricavare un flusso di rendita periodica, per sempre.

E quindi per chi NON è Lixi Rendix?

- NON è per chi sta iniziando ora a risparmiare ed accumulare.

- NON è per chiunque sia alla ricerca di un metodo per fare soldi veloci da zero, metodi di guadagno facile online, network marketing, speculazioni immobiliari, blog su internet ecc.

- NON è per chi ha un ottimo reddito ma non ha patrimonio (molti soldi in entrata ogni mese MA pochi soldi in banca).

- In generale: NON è per chi ha (o avrà a breve) un capitale inferiore ai 300.000€ da poter investire con l’obiettivo di ricavare un flusso di rendita.

Cosa troverai? In cosa consiste Lixi Rendix?

Corso

Ci sarà tutta una prima parte in cui verrà spiegato per filo e per segno tutto ciò che bisogna sapere riguardo all’argomento rendita.

Tutti gli aspetti più strategici, di approccio e di “mentalità”.

Perché al giorno d’oggi, quando si pensa ai propri investimenti, è necessario pensare anche in modalità rendita (e non solo in modalità accumulo).

Nella parte pratica, analizzeremo il tuo patrimonio, da cui sarai messo nelle condizioni di ricavare una rendita.

Ti fornirò degli strumenti per calcolare il tuo tenore di vita attuale (diviso tra spese essenziali e non essenziali) e per pianificare quello futuro, quello desiderato.

Che passa anche per una valutazione della tua attuale situazione professionale e reddituale.

Infine, si procederà all’abbinamento delle tue esigenze di rendita con i portafogli modello.

Calendario Dividendi

Per avere sempre sotto controllo in quali date riceverai i dividendi degli ETF a distribuzione sul tuo conto corrente.

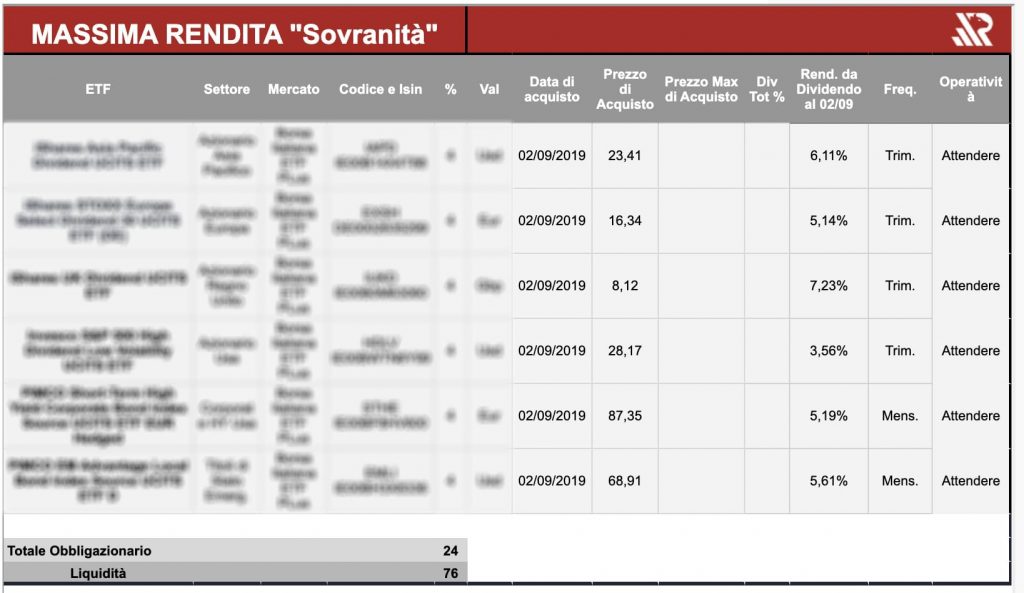

Portafogli modello per la rendita

I nostri portafogli modello composti da ETF a distribuzione costantemente monitorati ed aggiornati.

Portafoglio “stabilità”: con bassa volatilità e rendita inferiore.

Portafoglio “sovranità”: con una volatilità e rendita maggiore.

Alert operativi

Ci saranno ETF azionari o obbligazionari da comprare e vendere durante l’anno per ottenere il rendimento desiderato.

Indicativamente prevediamo di movimentare i portafogli modello circa 2-4 volte all’anno.

Riceverai gli alert di acquisto e di vendita dei prodotti finanziari per e-mail, sul gruppo facebook e su telegram.

Report di analisi mensile

Ogni mese un report a cura di Sergio Piovini (nostro senior trader) a proposito di:

• Le riunioni delle Banche centrali e le loro decisioni sui tassi d’interesse.

• Monitoraggio tassi d’interesse dei principali Titoli di Stato / Grafici (T-note e Bund in primis)

• Monitoraggio dei Dividend Yeld dei principali mercati azionari e Grafici (S&P500, Nasdaq etc.)

• Le Schede di approfondimento dei singoli ETF in Portafoglio

• Una scheda di diversificazione (geografico e di settori attualmente coperti) complessiva di tutto il Portafoglio modello attualmente investito

• Le Schede degli ETF in Watchlist

• Novità eventuali del mese che arriveranno

Gruppo Facebook e community

Avere un po’ di soldi in Italia è un problema.

É una cosa che non si può dire, non si può far sapere e non se ne può parlare con nessuno.

Questo è un problema, perché a contrario di ciò che pensa mediamente chi un po’ di soldi non li ha mai visti in vita sua, anche le persone benestanti hanno i loro problemi, preoccupazioni e ansie con cui convivere.

• Successione ed eredità

• Protezione del patrimonio

• Diversificazione valutaria

• Conti all’estero

• Come garantire il meglio ai propri figli

ecc.

Con chi parli di queste cose?

Grazie alla naturale barriera all’ingresso (requisiti minimi, costo annuale e temi trattati) questa nuova community radunerà persone simili a te con tematiche simili di cui poter parlare liberamente.

Assistenza via email

Non verrai mai lasciato solo/a.

Se hai dubbi o domande riguardo al processo di Lixi Rendix o se incontri qualsiasi tipo di difficoltà nella messa in pratica dei nostri consigli, il nostro staff sarà sempre a tua disposizione per aiutarti e rispondere ai tuoi dubbi in qualsiasi momento.