“Voglio iniziare a investire. È meglio investire tutto in una volta oppure gradualmente?”

Questa è una domanda che tantissimi investitori si fanno, inclusi quelli che si stanno avvicinando al mondo degli investimenti finanziari per la prima volta.

Magari non sanno neppure che cosa comprare, dove comprarlo, o perché comprarlo, ma la domanda gli ronza comunque nella testa.

Ed è una domanda assolutamente legittima.

Dopotutto stiamo parlando di soldi per cui si è lavorato duramente e che potrebbero essere spesi in molti altri modi.

Cosa fare quindi?

Investire tutto subito o farlo in modo graduale attraverso un PAC?

E quali sono i vantaggi e gli svantaggi di investire in un PAC?

Lo scopriamo in questo articolo.

Investire tutto subito vs. Investire in un PAC: qual è la scelta migliore?

Piccola premessa: quando parlo di “investire tutto subito” non mi riferisco a TUTTO il tuo patrimonio, ma alla quota di capitale che hai deciso di dedicare agli investimenti di lungo termine.

Fatta questa premessa, vado dritto al sodo: sulla carta, investire tutto il capitale subito è considerata la scelta migliore.

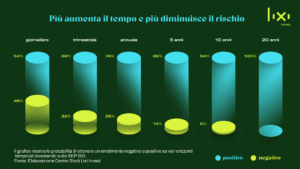

Guarda questo grafico qui sotto.

Ogni anno hai il 74% di probabilità di avere un rendimento positivo investendo sul mercato azionario.

Si tratta di quasi 3 possibilità su 4!

È l’equivalente di giocare a testa e croce con una moneta truccata.

Le possibilità di vincere sono molte di più di quelle di perdere.

In più, c’è un’altro detto sui mercati finanziari: il tempo batte il tempismo.

Anche qui, lasciamo parlare i numeri.

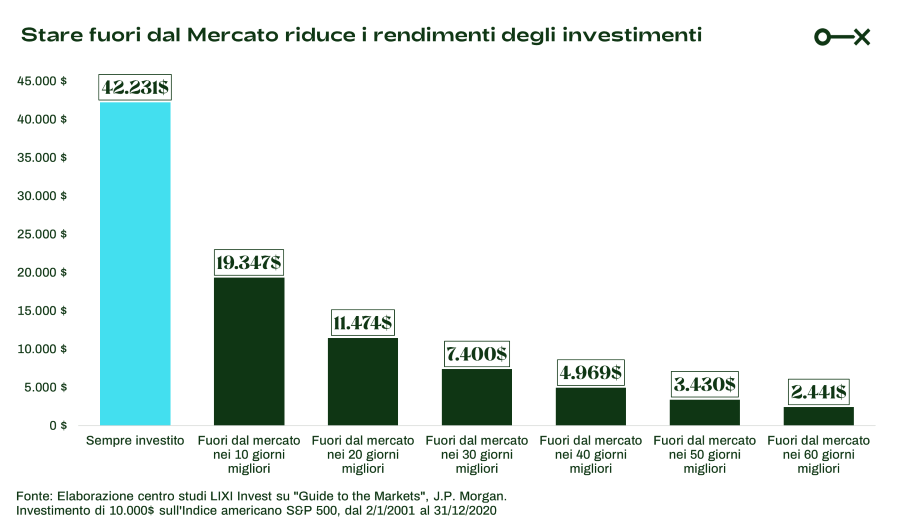

Secondo uno studio J.P. Morgan se qualcuno avesse investito 10.000 $ all’inizio del 2001 e li avessi lasciati investiti per 19 anni avrebbe portato a casa 42.231$.

Ma se si fosse perso solo i 10 giorni migliori sul mercato, si sarebbe trovato con soli 19.347$.

Meno della metà!

E tutto questo non investendo solamente per 10 giorni su 6.935, ovvero lo 0.0014%.

Se consideri poi che i giorni migliori spesso arrivano subito dopo i peggiori (nei periodi dove ci sono più oscillazioni), è praticamente impossibile riuscire a beccarli senza prendersi anche qualche discesa negativa.

Guardando questi dati sembra non esserci alcun dubbio.

Investire tutto subito è la scelta migliore per tutti!

Devi quindi sbrigarti a investire tutto quello che hai sul conto corrente?

Non così in fretta, la realtà fuori dai grafici non è così semplice e lineare.

Sui mercati finanziari (e in quello azionario in particolare) possono arrivare delle discese molto repentine.

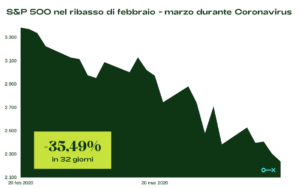

Ad esempio quella che è capitata nel periodo di febbraio-marzo 2020 causata dall’incertezza del Covid.

Una bella botta!

Immagina di aver investito 100.000 € poco prima della discesa: solamente 32 giorni dopo ti saresti trovato sotto di 35.000 €.

Come ti saresti sentito?

Probabilmente non benissimo, anche se tu fossi un investitore esperto e consapevole.

Il rischio, investendo tutto il capitale subito, è quello di rimanere deluso da una perdita, magari repentina, che ti potrebbe portare a prendere decisioni di cui potresti pentirti.

Come quella di vendere in preda alla paura, perdendoti il momento in cui il mercato cambia direzione e ricomincia a salire.

Cosa che è puntualmente successa, dopo pochi mesi dal crollo di marzo 2020.

C’è un’altra cosa da considerare.

Molti investitori non hanno ancora a disposizione grosse quantità di denaro da investire.

Molto spesso stiamo parlando di persone che riescono a risparmiare qualcosa di mese in mese e non hanno 50 o 100.000€ da mettere subito al lavoro.

Cosa puoi fare quindi se non hai tanti soldi e vuoi comunque cominciare a investire qualcosa?

Puoi usare una strategia di investimento chiamata Piano di Accumulo (da qui in poi PAC).

Vediamo come funziona.

Che cos’è come funziona un PAC

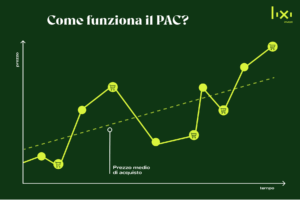

Usando il PAC, non investi tutto subito, ma dividi il tuo capitale in parti uguali che andrai a investire gradualmente, di mese in mese, sui mercati finanziari.

Se ad esempio hai un capitale di 10.000€, puoi decidere di investirlo con un PAC fatto di 10 “rate mensili” di 1.000€ ciascuna.

E, anche se non dovessi avere un capitale iniziale, puoi comunque decidere di investire ogni mese una parte del tuo risparmio sui mercati finanziari.

Ad esempio, risparmi 700 euro al mese e decidi di investirne 500.

Non è esattamente un PAC secondo la definizione vista sopra, ma da un punto di vista pratico è esattamente la stessa cosa.

D’ora in poi, quando parleremo di PAC, ci concentreremo più sul concetto di “investimento periodico” piuttosto che sul fatto di avere un capitale iniziale o meno.

Come vedi, il PAC è una strategia molto semplice.

Ma non farti ingannare.

Semplice non significa facile.

I vantaggi dell’investire in un PAC

Il PAC risolve alcuni dei problemi più grossi che hanno gli investitori non professionisti, ad esempio: “Non ho abbastanza soldi per investire”.

Si tratta di un’idea legata al passato, in cui i costi per acquistare un prodotto finanziario erano esorbitanti.

Oggi con una manciata di euro si possono acquistare ETF, i prodotti finanziari più efficienti per un risparmiatore privato e meno costosi in assoluto.

Questo significa che anche cifre molto piccole come 100 o 200 euro possono essere investite subito.

Certo, non ti faranno diventare miliardario, ma la costanza e la quantità di tempo in cui rimarrai investito possono far diventare piccole cifre dei patrimoni importanti.

Un altro problema che viene risolto dal PAC è la gestione emotiva dei propri investimenti.

Almeno all’inizio.

Molti investitori alle prime armi non sono abituati a vedere il valore dei loro investimenti salire e scendere continuamente.

E trovarsi in una situazione in cui ci sono perdite importanti rende molto difficile prendere delle decisioni razionali.

Il PAC limita moltissimo questo rischio, visto che le cifre che investi all’inizio sono molto più basse.

Un conto è perdere 35.000 € dopo averne investiti 100.000 €, un altro è perderne 350 su 1.000 investiti.

Anche se la percentuale della perdita è sempre la stessa, in valore assoluto la seconda è molto più facile da gestire.

Dopotutto, 350 € sono una piccola parte del tuo stipendio, mentre per recuperarne 30.000 ci vuole, probabilmente, molto più tempo.

Certo, alla fine se vuoi raggiungere i tuoi obiettivi dovrai comunque investire cifre più alte di 1.000 €, ma per cominciare a prendere confidenza con le oscillazioni dei mercati finanziari, va più che bene.

Cominciando con piccole cifre puoi anche permetterti di fare qualche piccolo errore all’inizio, che non è altro che un’occasione per imparare, senza per questo distruggere tutti i tuoi risparmi.

Un altro vantaggio del PAC è quello di rendere la domanda “Qual è il momento migliore per investire?” irrilevante.

Anziché cercare di indovinare il momento giusto, andando all-in con il tuo capitale e poi sperare di aver fatto la scelta giusta, con il PAC hai 12 momenti diversi di entrata all’anno.

Qualcuno ad un prezzo più alto, altri ad un prezzo più basso, ma eviterai di entrare con tutto il tuo capitale in un momento troppo svantaggioso.

E se ci dovesse essere una lunga discesa dei mercati azionari come è capitato nel 2008, il PAC ha un altro vantaggio.

Ti permette infatti di dormire sonni tranquilli – anzi, ti permette di essere felice – nel caso di una brusca discesa del mercato azionario.

Per spiegare questo concetto lascerò parlare i numeri.

(Nota: per questo esempio userò un indice e non un prodotto finanziario, perché voglio evitare raccomandazioni di prodotti specifici. Tuttavia questo ragionamento funzionerebbe anche usando un ETF che replica lo stesso indice.)

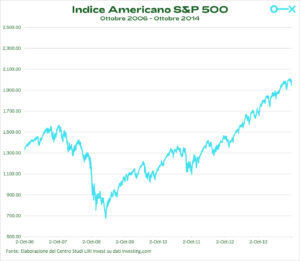

Il grafico che vedi qui sotto è quello dello S&P500, uno degli indici di riferimento del mercato americano.

Se avessi investito tutto il tuo capitale a ottobre 2007 quando il mercato era vicino al suo picco massimo, ci sarebbero voluti sei anni per riavere indietro tutti i tuoi soldi.

Vediamo invece come avrebbe funzionato un PAC, spalmato su 4 anni, che acquista un “pezzo” di indice una volta all’anno, a partire dal ottobre 2007:

- 2007: compri un “pezzo” dell’indice a 1.525;

- 2008: compri un “pezzo” dell’indice a 899,22 (e quindi “risparmi” 625,78);

- 2009: compri un “pezzo” dell’indice a 1.071,49 (e quindi “risparmi” 453,51);

- 2010: compri un “pezzo” dell’indice a 1.165 (e quindi “risparmi” 360);

- per 3 anni non investi più e nel 2013 l’indice ritorna al valore del 2007, ovvero 1.525.

Come puoi vedere, diversificando l’investimento su 4 anni, anziché investire tutto in una volta sola, saresti passato dall’avere un rendimento dello 0% (nel caso in cui avessi investito tutto nel 2007) a un raddoppio del capitale nel caso del PAC (+1.439,29).

Niente male vero?

Dopo aver letto tutto questo, potresti pensare che il PAC sia troppo bello per essere vero.

E come tutte le cose troppo belle per essere vere, significa che “probabilmente c’è qualcosa sotto”.

In realtà il PAC è solo una tecnica di entrata sui mercati e non è perfetta o infallibile, infatti ha anche qualche svantaggio.

Gli svantaggi dell’investire in un PAC

Come abbiamo appena visto, il PAC funziona alla grande quando il mercato azionario scende e ti permette di acquistare “a sconto”.

Questo significa che però il PAC funziona “meno bene” quando il mercato sale.

Senza scomodare i numeri, non è difficile capire il perché.

Se ogni mese il mercato azionario sale, con gli stessi soldi a disposizione puoi comprare meno azioni/quote di fondi o ETF.

E, visto che il mercato tende ad essere positivo molto spesso su base annuale (3 volte su 4, come abbiamo visto sopra), questo significa che il PAC, da un punto di vista del solo rendimento, è una soluzione peggiore rispetto all’investire tutto subito.

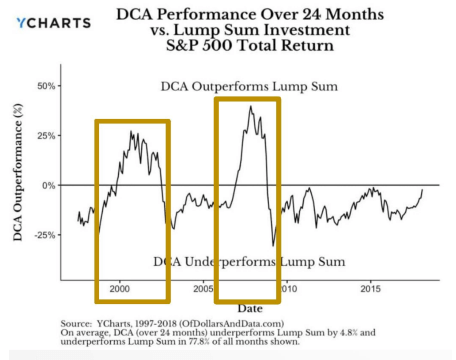

Lo puoi vedere da questo grafico tratto da questo ottimo articolo in inglese:

Una piccola spiegazione per chi non mastica bene l’inglese.

“DCA” è l’equivalente inglese di PAC, mentre “lump sum” indica l’investimento tutto e subito.

Questo studio ha rilevato quante volte il PAC ha fatto meglio dell’entrata tutto e subito (ovvero tutte le volte in cui il grafico si trova sopra la retta che sta nel mezzo) e quando ha fatto peggio (il contrario).

L’indice usato è lo S&P500, uno dei più famosi indici azionari americani.

Come puoi vedere, i periodi in cui il PAC ha fatto meglio sono stati quelli di discesa più violenti, nel 2000 e nel 2008, mentre negli altri periodi ha fatto un po’ peggio.

Questo è un ottimo momento per ricordati che, come diciamo nel nostro gruppo Facebook Wikilix, la community più importante in Italia a tema finanza personale e investimenti, il tuo obiettivo non deve essere quello di portare a casa sempre e comunque il massimo rendimento possibile.

Ma quello di portare a casa il giusto rendimento per il tipo di rischio che ti vuoi prendere.

Perché quando i mercati salgono tutto sembra facile, ma quando scendono è il momento in cui una scelta sbagliata rischia di farti perdere un sacco di soldi, oltre alla fiducia nelle tue capacità di investitore.

Per questo è così importante avere una strategia di investimento che ti possa aiutare a gestire al meglio i momenti in cui il mercato è più negativo, in attesa che ritorni positivo.

E il PAC è uno dei tasselli di questa strategia, anche se quando tutto va bene è leggermente meno efficace rispetto all’investire tutto subito.

Infine, l’ultimo svantaggio (se possiamo chiamarlo così) del PAC è che è solo una strategia di entrata sui mercati.

Certo, ha un sacco di aspetti positivi, ma non è la soluzione a tutto.

Se scegli di fare un PAC su un’azione sbagliata di un’azienda che fallisce, un PAC non ti aiuterà.

Andrà sempre a zero.

Se scegli di fare un PAC su un fondo attivo super costoso (di quelli che di solito ti vengono venduti in banca, per capirci), il PAC non lo farà diventare magicamente un prodotto migliore.

Al massimo ti eviterà perdite enormi, ma guadagnerai comunque molto, MOLTO di meno rispetto al rischio che ti stai prendendo.

Il PAC preso singolarmente, così come la modalità di investimento “tutto e subito”, non è garanzia di successo.

Fermo poi restando che quando si parla di investimenti e mercati non esiste nulla di garantito, ci sono altri aspetti che vanno considerati:

- Quanto investire?

- E quanto lasciare liquido?

- Quando disinvestire?

- Quali ETF scegliere?

- Come diversificare?

- E con che asset allocation? E il grado di rischio?

Queste sono tutte domande a cui noi rispondiamo in Plannix, la nostra soluzione di pianificazione finanziaria, che ti rende autonomo e sicuro nella gestione dei tuoi soldi e dei tuoi investimenti.

Un commento

Ciao Lorenzo, grazie per l’articolo.

Forse mi è sfuggito qualcosa o mi sono perso qualcosa essendo totalmente ignorante in materia: negli esempi che hai scritto su sp500 2006-2014, sono stati calcolati gli interessi composti?

Grazie mille