In questi anni ho parlato con tantissimi investitori e una delle domande che ho sentito più spesso è stata proprio questa.

“Meglio investire tutto subito oppure un po’ alla volta?”

Questa è una di quelle domande che le persone si fanno troppo presto.

Prima dovrebbero pensare ad altri aspetti della loro strategia di investimento.

Ad esempio, i loro obiettivi personali da abbinare agli investimenti.

O la loro situazione finanziaria attuale.

Ma per questo articolo, faremo finta che sia tutto in ordine e mi concentrerò solo su questa domanda.

Una delle strategie migliori per un piccolo risparmiatore è il Piano di Accumulo (per gli amici PAC).

Vediamola meglio nel dettaglio.

Piano di Accumulo: come funziona?

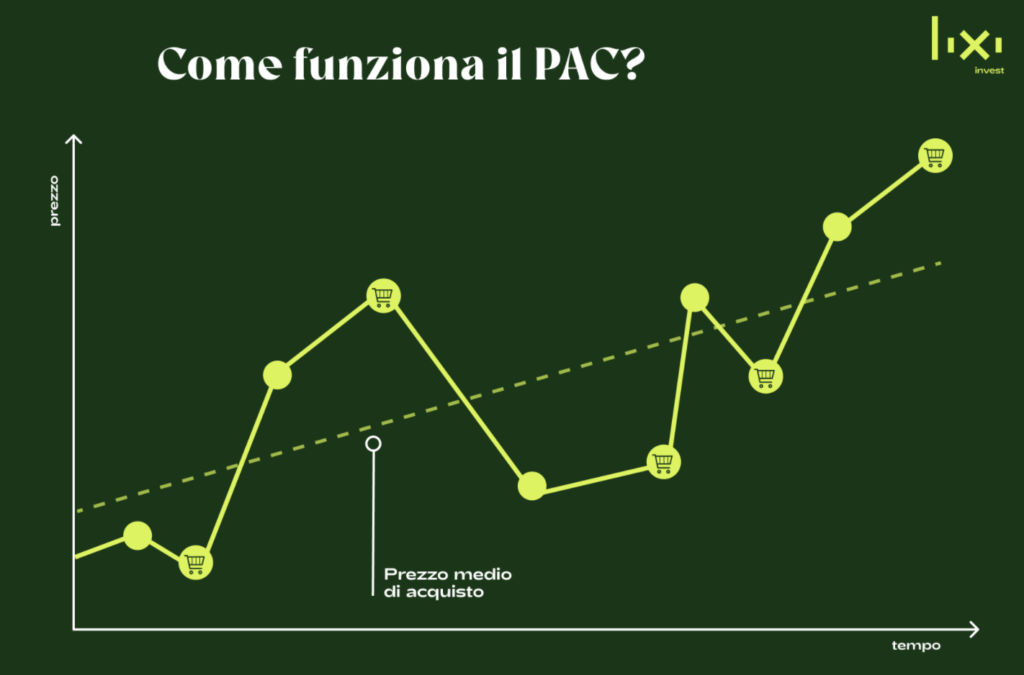

Usando il PAC non investi tutto il tuo denaro immediatamente.

Quello che fai è dividere il tuo capitale in parti uguali da investire ogni mese sui mercati finanziari.

Se ad esempio hai un capitale iniziale di 20.000€, puoi investirlo usando un PAC costituito da 10 “rate mensili” di 2.000€ ciascuna.

Riesci a risparmiare solo 300 euro al mese?

Puoi investirli ogni mese usando un PAC.

Vantaggi e svantaggi del Piano di Accumulo

Come vedi, il PAC è una strategia molto semplice.

Ma semplice non significa facile o stupido.

Infatti, investire usando un PAC presenta molti vantaggi per un risparmiatore.

Oltre ovviamente a qualche svantaggio.

Partiamo dagli aspetti positivi.

Vantaggi del Piano di Accumulo

Il PAC risolve uno dei problemi più grossi che hanno gli investitori.

E cioè la convinzione di non avere abbastanza soldi per investire.

Questa è una convinzione molto legata al passato, quando i costi per acquistare un prodotto finanziario erano enormi.

Oggi con pochi euro puoi acquistare degli ETF ben diversificati, i prodotti finanziari migliori per un risparmiatore privato.

Questo significa che puoi investire subito anche cifre molto piccole, come 100 o 200 euro.

Un altro problema che viene risolto dal PAC è la gestione emotiva dei tuoi investimenti.

Molti investitori alle prime armi non sono abituati a vedere il valore dei loro investimenti oscillare in continuazione.

E quando si trovano in una situazione con perdite importanti da gestire, il loro cervello va in palla e gli impedisce di prendere delle decisioni razionali.

Il PAC limita questo rischio, visto che la cifra con cui cominci ad investire è molto bassa.

Un conto è perdere 50.000 € dopo averne investiti 200.000 €, un altro è perderne 500 su 2.000 investiti.

La percentuale è sempre la stessa.

Ma il valore di soldi che hanno effettivamente lasciato il tuo portafoglio è molto, molto di meno.

Alla fine se vuoi raggiungere i tuoi obiettivi dovrai comunque investire cifre più alte di 2.000 €, ma partire con piccole somme ti può aiutare a gestire meglio le oscillazioni dei tuoi investimenti.

Cominciando con piccole cifre puoi anche permetterti di fare qualche piccolo errore all’inizio.

Vedila come un’occasione per imparare, senza per questo distruggere tutti i tuoi risparmi.

L’ultimo vantaggio del PAC è quello di non farti preoccupare di una delle domande che gli investitori si fanno più spesso.

E cioè: “Qual è il momento migliore per investire?”

Anziché cercare di indovinare il momento giusto, con il PAC hai diversi punti di entrata.

Qualcuno ad un prezzo più alto, qualche altro ad un prezzo più basso.

Ma sei sicuro al 100% di NON entrare con tutto il tuo capitale in un momento troppo svantaggioso.

E se ci dovesse essere una lunga discesa dei mercati azionari come è capitato nel 2008, il PAC ha un altro vantaggio.

Ti permette infatti di dormire sonni tranquilli – anzi, ti permette di essere felice – nel caso di una brusca discesa del mercato azionario.

Puoi comprare a sconto ed approfittare dei ribassi!

Svantaggi del Piano di Accumulo

Il PAC è un ottimo modo per investire sui mercati finanziari, ma come tutte le strategie ha anche qualche svantaggio.

Ad esempio, funziona peggio rispetto ad investire tutto subito quando il mercato sale.

Se ogni mese il mercato azionario sale, con gli stessi soldi a disposizione puoi comprare meno azioni/quote di fondi o ETF.

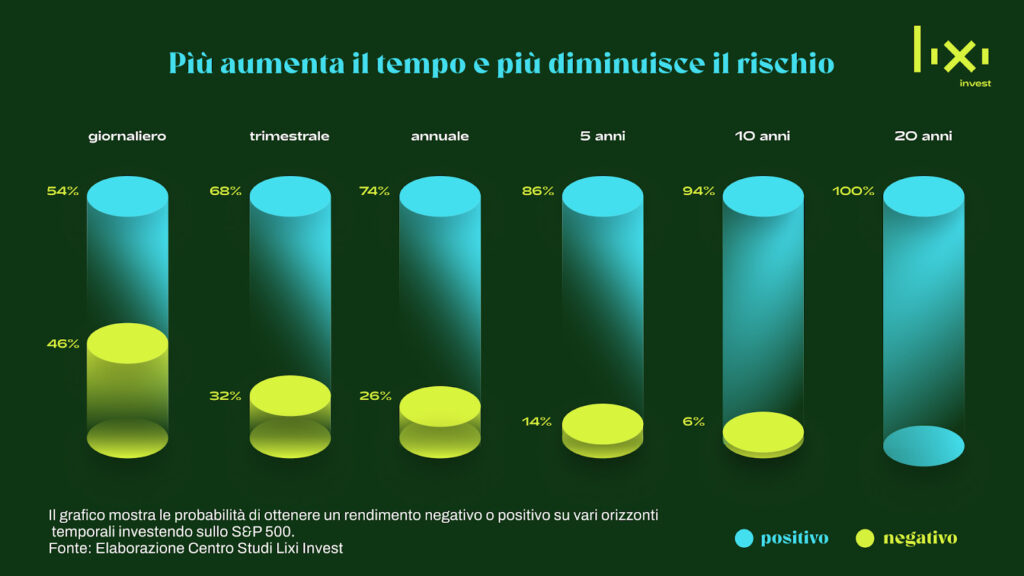

E, visto che il mercato tende ad essere positivo molto spesso su base annuale (3 volte su 4, come puoi vedere dal grafico qui sotto ), questo significa che il PAC, da un punto di vista del solo rendimento di solito è una soluzione peggiore rispetto ad investire tutto subito.

Ma, in caso di discese prolungate e non previste, ti permette di approfittarne.

Puoi considerarlo come un dispositivo di sicurezza.

Piccola parentesi.

Il tuo obiettivo come investitore non deve essere quello di portare a casa il massimo rendimento possibile, ma quello di portare a casa il giusto rendimento per il rischio che ti vuoi prendere.

Infine, un ultimo “svantaggio” del PAC (anche se in realtà vale per qualsiasi strategia di entrata sui mercati) è che da solo non basta ad evitarti delle perdite.

Se fai un PAC su un’azione sbagliata di un’azienda che fallisce, il PAC non ti aiuterà.

Andrà sempre a zero.

Se scegli di entrare tutto subito su un fondo attivo super costoso (di quelli che di solito ti vengono venduti in banca, per capirci), questa entrata non lo farà diventare magicamente un prodotto migliore.

Nessuna modalità di entrata è una garanzia di successo quando investi.

Devi combinarla con i giusti prodotti e soprattutto la giusta strategia di investimento.

PAC azionario o PAC obbligazionario?

Visto che stiamo parlando di prodotti finanziari, a questo punto potresti chiederti: “Su quali prodotti finanziari è meglio investire usando un PAC?”

Quelli che vengono in mente per primi sono azioni o obbligazioni.

Ed il PAC funziona molto meglio sulle azioni (o per essere più precisi, su ETF o fondi azionari).

La ragione è semplice.

Il PAC è più efficace quando un prodotto finanziario è più volatile.

Quando ci sono grossi scostamenti di prezzo da un mese all’altro il PAC funziona meglio perché ti permette di comprare ad un buon prezzo medio.

Non il migliore possibile, ma neppure il peggiore possibile.

E toglie molta preoccupazione dalle spalle di chi sta investendo per la prima volta.

Viceversa le obbligazioni sono strumenti molto meno volatili, ed il loro valore nel tempo cambia meno.

Precisazione importante, da nerd finanziario: qui con obbligazioni mi riferisco principalmente a titoli di Stato di paesi che hanno adottato l’Euro o americani, tra le più stabili in assoluto.

Altri tipi di obbligazioni, come quelle societarie o relative ai paesi emergenti, possono essere molto più volatili e quindi un PAC su questo tipo di prodotti è accettabile.

Tornando alle obbligazioni più tranquille, quando possibile è meglio comprarle in un’unica operazione.

In questo modo, limiti i costi di transazione al minimo.

Arrivati qui, dovresti aver capito bene come funziona un PAC.

Ma scommetto che hai ancora una domanda.

Quanto dura un PAC?

A questa domanda non esiste una risposta corretta, varia a seconda della tua situazione personale.

In linea di massima, un PAC deve andare avanti fino a quando è necessario.

Se investi per raggiungere obiettivi diversi, una volta raggiunto il tuo obiettivo puoi sospendere il PAC.

Per alcuni obiettivi, potresti andare avanti per anni.

Personalmente il mio PAC sta andando avanti da 5 anni e non ho alcuna intenzione di fermarmi, visto che il mio obiettivo è avere un buon capitale per garantirmi una pensione serena.

Per altri obiettivi più vicini nel tempo, potrebbe volerci meno tempo.

Oppure ancora, per situazioni in cui la tua capacità di risparmiare diminuisce drasticamente, oppure un paio di mesi sfortunati con spese impreviste.

In questi casi potresti valutare una sospensione temporanea del PAC anche se non hai raggiunto i tuoi obiettivi di investimento, ma è fortemente sconsigliata.

Per non perdere la buona abitudine di risparmiare ed investire su base periodica, è meglio fare un PAC anche solo con una piccola somma, quando te lo puoi permettere.

Facendo attenzione ai costi, ma portando avanti la tua strategia in modo costante.

In questo modo, soffrirai molto meno anche durante i momenti più difficili, perché investire periodicamente sarà diventato un’abitudine, come lavarti i denti.

Per questo articolo è tutto!

E se questo articolo ti è stato utile e vuoi saperne di più, ti invito ad iscriverti al nostro gruppo Facebook Wikilix dove ogni giorno discutiamo con migliaia di investitori su quali siano le soluzioni migliori di investimento per la loro prosperità finanziaria.