Leggo commenti e considerazioni sulla nuova emissione dei BTP Italia su pseudo-pagine di finanza personale che mi fanno venire la pelle d’oca. Queste considerazioni sono frutto di pensieri retrogradi degli anni ’60, ’70 e ’80 che non tengono minimamente conto delle situazione attuale del debito italiano. Da tecnico, non posso tacere di fronte a commenti come “Sottoscrivi i BTP, non c’é alcun rischio!”, perché sono potenzialmente lesivi per gli interessi dei risparmiatori. È per questo che ho deciso di spiegarti perché, investire singolarmente nei BTP Italia, non è per niente una buona idea, al netto di qualsiasi messaggio politico e patriottico.

Stiamo ricevendo decine di email dai nostri clienti che vengono PRESSATI da banche e promotori per comprare i BTP Italia.

Mi sto davvero infastidendo perché stanno pressando i risparmiatori a comprare un’obbligazione governativa di uno Stato con un debito pubblico che andrà rapidamente verso i 2.500 miliardi, e un rapporto rispetto al PIL del 160%.

(E ricordo che secondo i parametri di Maastricht il rapporto tra il debito pubblico lordo e il PIL non dovrebbe superare il 60 %).

Stanno pressando i risparmiatori affinché comprino un’obbligazione di uno Stato a un passo dal giudizio spazzatura creditizia da parte di tutte le agenzie di rating.

Stanno pressando i risparmiatori affinché comprino un’obbligazione con le caratteristiche di cui sopra, che rende l’1,40% lordo.

Stanno pressando i risparmiatori affinché comprino un’obbligazione volta a finanziare le misure economiche e sanitarie anti Coronavirus ( stanno facendo passare il messaggio che non sottoscrivendo i BTP, le prestazioni future come pensioni e sanità, che teoricamente i risparmiatori hanno già pagato con le loro tasse, sono a rischio).

Già qualche giorno fa, le parole di Paolo Savona, presidente della Consob, mi avevano lasciato molto perplesso:

“L’unico modo per dimostrare che teniamo a un futuro diverso è sottoscrivere il debito pubblico”.

Ecco, è mia opinione che queste parole siano fuori luogo in quanto pronunciate dal rappresentante di un’istituzione che teoricamente dovrebbe perorare gli interessi dei risparmiatori.

Parole tra l’altro potenzialmente lesive per i risparmiatori italiani.

Parole che non tengono minimamente in considerazione due concetti fondamentali: il rischio dei BTP Italia e la diversificazione.

Il rischio reale dei BTP Italia

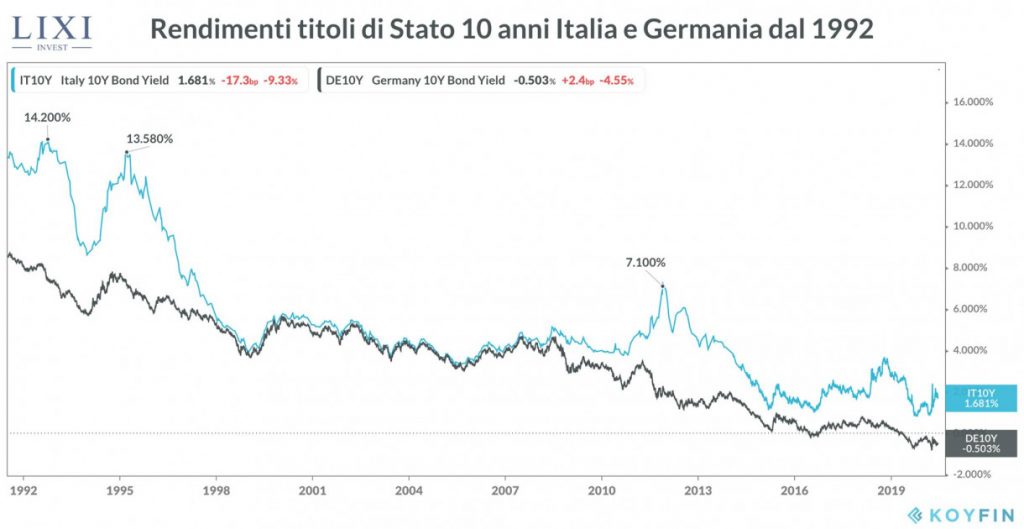

Per parlare del rischio dei BTP, parto dai rendimenti delle obbligazioni.

Questi sono gli attuali rendimenti dei Titoli di Stato esteri con pari caratteristiche e scadenze dei BTP Italia:

– Germania rende -0,74%

– Francia rende -0,40%

– Spagna rende 0%

– Portogallo rende 0,25%

– Grecia rende 1,31%

Se te lo stai chiedendo, no, il segno meno (quindi il rendimento negativo) non è un errore: in questo caso paghi per prestare soldi.

E come mai questi Titoli di Stato hanno rendimento negativo?

Perché succede che quando le obbligazioni vengono acquistate in massa, o meglio la domanda è più forte dell’offerta (e questo, nel caso delle obbligazioni, accade spesso in periodi di mercato turbolenti), il loro prezzo sale.

Esattamente come le azioni.

Ma a differenza delle azioni, quando il prezzo delle obbligazioni sale, il rendimento atteso per chi le compra si abbassa.

Ricorda sempre questo processo:

– fiumi di denaro che entrano sulle obbligazioni

– prezzi delle obbligazioni che salgono

– rendimenti delle obbligazioni che scendono ai minimi

Ora capirai che se le obbligazioni tedesche hanno rendimento negativo è perché hanno una domanda molto elevata.

E se hanno una domanda molto elevata vuol dire che sono ritenute più sicure.

Capisci dunque cosa significa un rendimento pari all’1,4% (rendimento minimo dei BTP Italia emessi in questi giorni) paragonati ai rendimenti degli altri Paesi che abbiamo visto sopra?

Vuol dire che sono più RISCHIOSI.

A un maggiore rendimento corrisponde un maggiore rischio.

E so bene che nei testi di finanza che spacciano all’università, l’investimento in un titolo di Stato (BTP) viene mediamente considerato un investimento risk-free, privo di rischio.

Ma vorrei svelare ai giovani studenti e ai loro professori che non siamo più nel 1977.

Non siamo più nel 1985.

E non siamo più nel 1999 o nel 2004.

Siamo nel 2020, e i cambiamenti epocali del 2008 (crisi finanziaria) e del 2011 (crisi del debito sovrano, dove, non so se ti ricordi, con un rendimento del BTP decennale a oltre il 7%, il debito pubblico italiano stava veramente per saltare per aria) hanno cambiato decisamente questo scenario.

E, no, il fatto che una volta Mario Draghi (che ora è in pantofole a casa) abbia salvato momentaneamente capra e cavoli con il discorso del “Whatever it takes”, non significa che sarà così per sempre.

Posso accettare, da un punto di vista puramente teorico, che il risk-free odierno (che poi, come abbiamo visto qui, tanto risk-free non è) oggi sia rappresentato da:

– titolo di Stato tedesco, che infatti talmente sicuro che ha un rendimento pesantemente NEGATIVO

– titolo di Stato USA (grazie al dollaro), emesso dalla più importante potenza economica e militare (che in tanti si scordano) del mondo

Ma questo non è assolutamente vero per il titolo di Stato italiano.

Basterebbe aprire un giornale internazionale, basta Bloomberg, il Financial Times, il Wall Street Journal.

Ti assicuro che il debito italiano non viene considerato privo di rischio o a basso rischio, come viene sostenuto qua in Italia da chi è rimasto alle favole tipo “lo Stato non può fallire!” e cose così.

Perché mancano proprio i fondamentali della comprensione di cosa sia davvero il rischio.

La cui gradazione non funziona come un interruttore ON/OFF (“Rischio SI” o “Rischio NO”), ma funziona come una scala di valori (“meno rischioso” o “più rischioso”).

Scala di valori che dice chiaramente:

Il debito pubblico italiano è innumerevoli volte più rischioso del debito pubblico tedesco, che viene considerato ad un rischio praticamente nullo.

Non c’è da discutere su questo.

È solo una sottovalutazione clamorosa del rischio proprio perché almeno nella storia recente non si è mai manifestato SINO IN FONDO, ma solo con un assaggio nel 2011.

Nonché in una precedente insostenibilità del debito pubblico in Grecia.

La gente si spaventa per i ribassi del mercato azionario, assolutamente normali nonché occasioni d’acquisto, e non comprende minimamente i rischi reali e molto più pericolosi contenuti in altri investimenti (come le nostre obbligazioni, a un passo dal rating spazzatura) che gli vengono spacciati per sicuri.

La gente non sa neppure che in caso di rialzo dei tassi sul debito italiano modello 2011, questo vuol dire, per ovvie ragioni, una perdita in conto capitale del 20%, 30% o 40%, a seconda della durata se non si porta a scadenza.

(Parlo arabo? Ecco, allora fatti spiegare la relazione prezzo-rendimento nelle obbligazioni dal tuo solerte bancario o promotore che ti vendono le obbligazioni sicure).

Lasciando poi perdere la vomitevole retorica patriottica, il sottile ricatto psicologico dello Stato che dice “occhio che se non ci date una mano, qua salta tutto e i primi a pagarne le conseguenze sarete voi”, qui parlo proprio da un punto di vista tecnico.

L’importanza della diversificazione

C’è un’altra cosa che bisogna sempre tenere a mente e che in questi giorni sembra non interessare minimamente a tutti gli enti che dovrebbero tutelare i risparmiatori.

Comprare titoli di stato di una sola nazione, a meno che tu non abbia diversi milioni, non è coerente con una corretta e sana diversificazione.

Punto e basta.

Senza se e senza ma.

E questo è ancora più vero se la nazione è l’Italia.

L’Italia non è il Tesoro statunitense.

E come ho ribadito più volte all’interno del nostro gruppo Facebook Wikilix, L’Italia è una nazione sovraindebitata, con demografia negativa e un rating creditizio prossimo al livello spazzatura.

Ricorda sempre che:

– gli Stati (e il loro debito) possono fallire e non ripagare i creditori. È successo tantissime volte nella storia, capiterà ancora;

– per questo motivo, e per eliminare completamente il rischio di rovina derivante da fallimento, occorre diversificare.

Non voglio vedere nei portafogli obbligazioni o titoli di Stato sfusi, inclusi i tanto amati Btp.

E non me ne frega niente di qual è il loro rendimento.

Di qualsiasi obbligazioni si tratti, quando rendono un botto è perché sono rischiosi.

E se prendersi il giusto rischio per ottenere un rendimento è corretto, prendersi un rischio stupido come questo (obbligazioni emesse da singoli Stati con economie deboli, finanze incasinate, casini politici) è da stupidi.

Significa dunque che è meglio non investire in obbligazioni?

Assolutamente no.

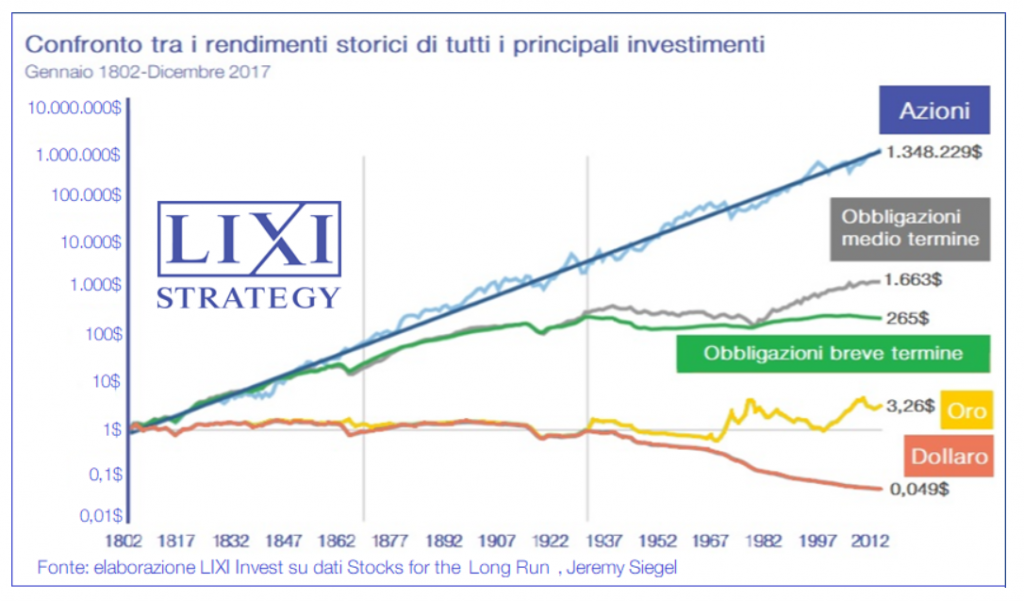

Nel lungo termine, è fuori da ogni dubbio e dimostrato statisticamente che l’investimento diversificato sui mercati azionari debba essere predominante.

Nel brevissimo tempo invece, è un errore pensare di fare investimenti a 3 mesi, 6 mesi, 1 anno. I soldi che ti servono in un arco temporale così breve devono rimanere LIQUIDI.

Per il medio e breve termine invece è corretto investire in obbligazioni.

Ma non in obbligazione singole, ma in un paniere di obbligazioni accuratamente diversificato.

Paniere di obbligazioni che deve essere per l’altro inserito in una strategia di investimento più ampia, che si basi su orizzonti temporali e obiettivi specifici e personali.

Per scoprire nei dettagli come strutturare la tua strategia di investimento, abbiamo creato Lixi Plannix, il nuovo processo pratico e completo di pianificazione finanziaria, specifico per chi è in fase di accumulo del capitale, che ti consente di essere completamente autonomo e sicuro nella gestione dei tuoi soldi e dei tuoi investimenti.