Anche quando il Mondo sembra stia per finire e quando le Borse sembrano correre verso i minimi per sempre, non mi faccio prendere dal panico e riesco a rimanere fedele alla strategia d’investimento. Perché ho costruito il mio processo d’investimento con obiettivi di lungo termine.

Coronavirus e panico sui mercati? No, grazie.

Sono ormai 2 anni circa che scrivo e, salvo rari casi, non ho mai trovato nessuna difficoltà a farlo.

Mi viene naturale perché so qual è il messaggio che voglio comunicare.

Studio tanto, leggo molto e mi informo il giusto, così scrivere diventa solo una conseguenza naturale di quello che voglio trasmettere.

Oggi però, anche sapendo cosa voglio comunicare, trovo difficile scrivere l’introduzione e questo perché sono un uomo, una persona come tutte, un’anima con delle emozioni.

Mentre scrivo sono in auto-quarantena.

Non vedo i miei genitori, i miei fratelli, i miei amici.

E lo farò per altre 2 settimane almeno.

Così come stanno facendo migliaia di altre persone, questo è l’unico modo per prevenire contagi alle persone cui vogliamo bene.

Per quanto riguarda l’io-investitore, invece, ho avuto la fortuna di investire sempre all’interno di un mercato con un trend positivo (un bull market) e non mi ero ancora trovato di fronte a una situazione attuale.

Ho scoperto sulla mia pelle che neanche un crash così forte e veloce mi fa agitare.

- I rendimenti delle mie azioni calano del 15-20%

- La parte del Portafoglio che dovrebbe salire in queste fasi sta scendendo

- Mentre vedo perdere una bella fetta di quelli che fino a qualche giorno fa erano guadagni…

… sono tranquillo, sicuro di me e fiducioso che questa situazione passerà.

Non ho trucchi e strategie di auto controllo mentale da darti.

Ma è così che si dovrebbe sentire e dovrebbe agire un vero investitore.

- Calmo, sia nei momenti di euforia, ma soprattutto nei momenti dove gli altri sono agitati, insicuri e spaventati

- Pronto ad acquistare se il mercato continua a scendere, con l’opportunità di comprare titoli a sconto

- Disciplinato sulla propria strategia

- Ottimista sul futuro

- Consapevole che l’umanità ha visto altre crisi passate (e ne vedrà molte altre in futuro)

Dato che non tutti hanno la stessa disciplina, ecco la ricetta per un investimento di successo nel lungo periodo.

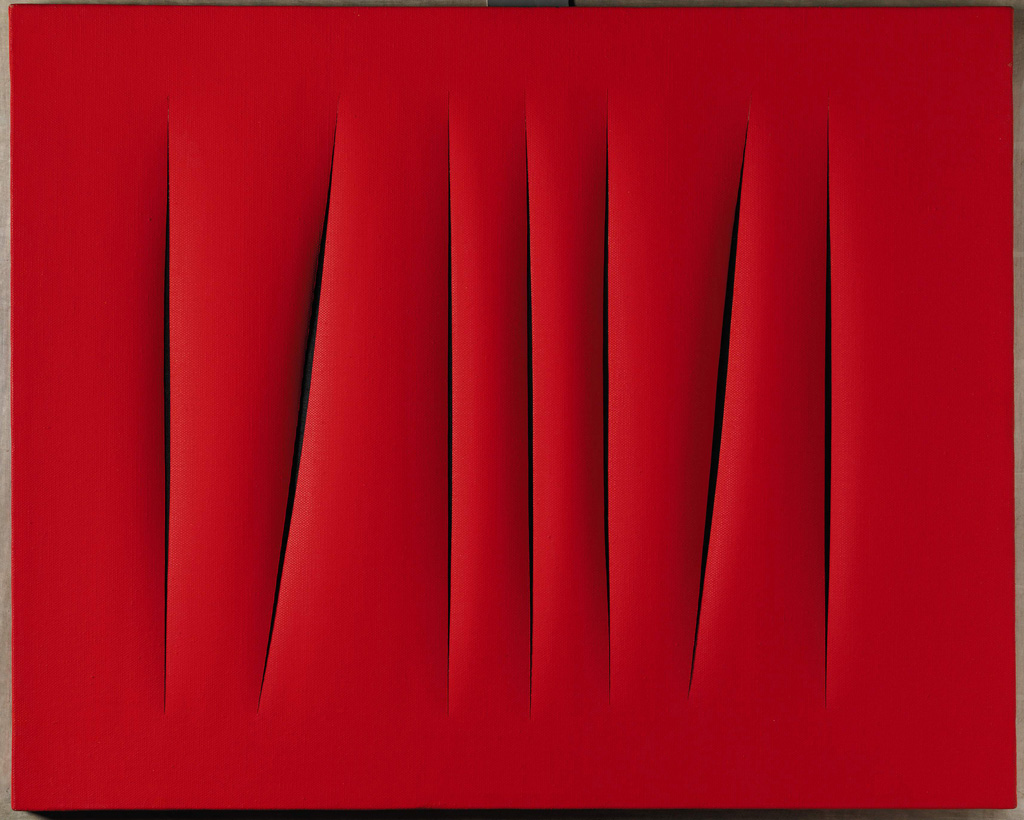

1. Il lungo termine e la metafora di Spinoza

Seguo con rigore il pensiero di uno dei più importanti filosofi.

Spinoza diceva che bisogna guardare le cose “Sub specie aeternitatis”.

Tradotto vuol dire “sotto l’aspetto dell’eternità” o meglio “sotto la prospettiva dell’eternità”.

“L’uomo non può conoscere tutte le cause e le conseguenze di ciò che gli sta attorno, ed è per questo che egli vede le cose nascere e perire.

L’eternità, al contrario, conosce tutte le cause e tutte le conseguenze di ogni cosa, dunque vede le cose “sub specie aeternitatis”: per lui le cose non nascono né periscono, ma sono eterne.”

Spinoza è quindi dell’idea che, seguendo lo schema più ampio delle cose, nessun evento di breve termine ci possa davvero spaventare.

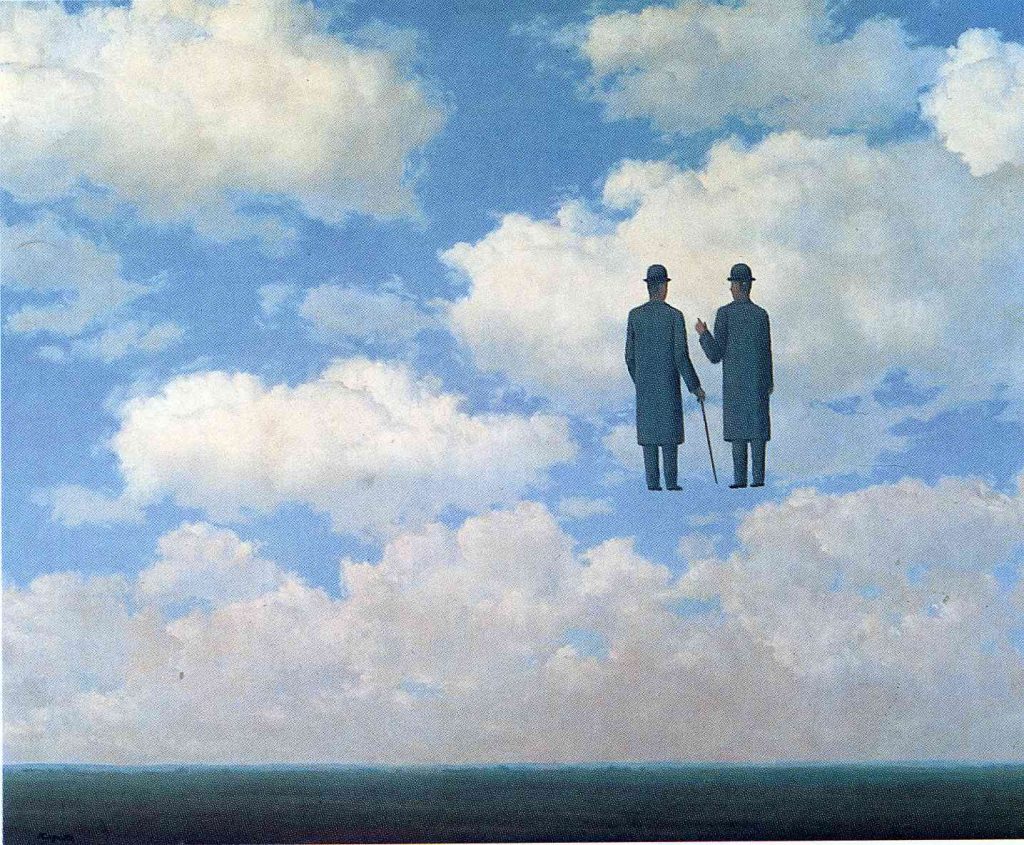

René Magritte (1898-1967)

Il che dovrebbe metterci in condizione di osservare il mercato da un’altra prospettiva: il lungo periodo.

Piuttosto che preoccuparci della volatilità quotidiana dei nostri titoli, faremmo meglio a pensare ai nostri investimenti come a dei piccoli puntini che costituiscono la grande tela dell’eternità.

E questo dovrebbe essere fatto anche per la nostra vita quotidiana.

Le domande da porci sono:

- Possiamo fare qualcosa contro l’espansione del virus, se non adottare misure di prevenzione individuale?

- Che cosa ho in Portafoglio e in che percentuale?-Come ho organizzato il mio money management?

- Ho un cassetto di protezione con liquidità che posso utilizzare in caso di emergenza?

2. Mercati: ne abbiamo davvero il controllo?

Negli anni ’60, il professore di sociologia James Henslin ha trascorso del tempo con un gruppo di tassisti a St. Louis per capire le loro abitudini di gioco d’azzardo.

Quando gli autisti finivano il turno di notte, giocavano a dadi dalle 3 del mattino alle 7 del mattino.

Henslin scrive di come ha scoperto che molti dei giocatori giocano con sperando nella magia:

“Mi è apparso evidente che questi giocatori erano convinti di poter controllare i dadi, cioè, come dimostrato dal loro comportamento (dai loro gesti e dalle loro pratiche di scommessa), non stavano giocando esclusivamente sotto l’ipotesi della probabilità o delle probabilità, ma, piuttosto, si muovevano anche all’interno di un sistema di credenze magiche.”

I giocatori lanciavano regolarmente i dadi più forte quando volevano un numero alto e in maniera più tenue quando volevano un numero basso.

Queste pratiche non hanno alcuna influenza sul risultato, ma danno ai giocatori un’illusione di controllo.

Questo Bias comportamentale trova maggiore risposta nell’effetto Dunning-Kruger.

L’effetto Dunning-Kruger è una distorsione cognitiva a causa della quale individui poco esperti in un campo tendono a sopravvalutare le proprie abilità auto-valutandosi, a torto, esperti in quel campo.

Il primo esempio che mi viene in mento è il solito amico laureato all’università delle merendine che ha guadagnato 1000€ non-sa-neanche-lui-come che si vanta per aver avuto sotto controllo la situazione dopo che la posizione era a -5.000€ (sì perché lui investe in leva…).

Ecco quali sono i 3 VERI livelli di controllo:

Controllo nullo

In questa categoria rientrano tutte le previsioni su come andrà il 2020, il 2021 e così via, quale sarà l’asset class che farà meglio delle altre e tutti gli pseudo-guru che sanno a quanto apre la prossima settimana il MIB e l’S&P500.

In aggiunta, hai 0 controllo sui rendimenti che il mercato ti farà portare a casa nei prossimi anni, sulle le politiche fiscali e quelle di politica monetaria.

Controllo parziale

Tutte quelle attività dove hai un minimo di controllo, ma siete comunque dipendenti da un fonte esterna.

Generalmente sul reddito.

In che modo puoi influenzarlo?

Aggiungendo nuovi clienti o negoziando uno stipendio più alto.

Ma alla alla fine c’è qualcun’altro che dovrà essere coinvolto in questa decisione.

Controllo totale

Tutte quelle attività su cui hai piena libertà. Sei libero di:

- Spendere 1000€ per comprare il nuovo iPhone o passare la vacanza da sogno con qualcuno di speciale.

- Uscire e andare a mangiare tutti giorni al ristorante o spendere quei soldi per comprare l’auto nuova, o la cucina nuova.

- Scegliere l’asset allocation, cioè quanti soldi decidi di investire ed in cosa (azioni o obbligazioni singole, ETF, fondi comuni, etc.)

Se ti posso dare un consiglio, passa più tempo a controllare queste cose piuttosto di stare attaccato alla tv per vedere cosa dice il guru o vedere minuto per minuto la telecronaca dell’andamento del NASDAQ.

3. Spegni la TV

Per capire quanto sono contro la televisione, una delle ultima volte che ho cambiato casa è stato perché il mio coinquilino ha voluto comprarne una.

Io non sono contro, ognuno può passare il proprio tempo libero come vuole. Ma questo punto è espandibile per tutti i mass media.

Il premio nobel Robert Shiller, nel suo “Euforia Irrazionale”, ha trattato proprio questo argomento e lo ha fatto anche Luca nel suo libro, inserendolo come uno dei comandamenti: “IX Comandamento – Spegni la TV”.

Per quanto i mezzi di comunicazione (quotidiani, riviste, radio, pagine facebook o Instagram) si caratterizzino come osservatori distaccati, in realtà ne sono parte integrante.

Eventi significativi sul mercato si verificano solamente se esiste un modo di pensare comune tra gruppi di persone e i mezzi di comunicazione sono veicoli essenziali di diffusione delle idee.

Più di ogni altra era, i mass media (grazie ad internet) elevano all’ennesima potenza il cosiddetto “effetto gregge”.

I media competono per catturare l’attenzione del pubblico dal momento che è questa che determina la loro sopravvivenza.

Il primo esempio che mi viene (fuori dall’economia, per rimanere super partes) è quello di Vittorio Feltri e il suo modo di scrivere i titoli dei suoi editoriali.

Per i mezzi di comunicazione il mercato finanziario è ORO.

Questo perché i mercati forniscono quotidianamente notizie e il prezzo si aggiorna secondo dopo secondo.

È il caso in cui “lo sbattere d’ali di una farfalla in Australia può provocare un uragano in Canada”.

Spegnere la tv (e qualsiasi mezzo di comunicazione) è un modo per ricordare che il 99% delle news è solo rumore e solo una residua percentuale è l’informazione che conta.

4. Investire: l’atteggiamento giusto

Il mercato non si può:

- Controllare

- Prevedere

- Influenzare

Quello che fa un investitore intelligente, invece, è prevedere, controllare e influenzare il suo atteggiamento di fronte al mercato.

In questo contesto gioca un ruolo fondamentale la DISCIPLINA.

La difficoltà di investire in azioni sta semplicemente nella difficoltà di tenere i nervi saldi, quando tutti gli altri non ci riescono.

Ciò che succede nel mercato è completamente fuori dal nostro controllo.

Per questo, la ragione più importante di creare un piano di investimento di lungo periodo è che ti costringe a concentrarti su ciò che puoi controllare.

Avere una strategia di investimento semplice ti aiuta a mantenere la giusta direzione, anche quando l’emotività del momento ti dice di fare il contrario.

Ecco le domande che bisogna porsi:

- Ho costruito il mio portafoglio con la consapevolezza che le azioni possono e scenderanno occasionalmente?

- Il mio stile di vita subirà un impatto significativo se le azioni continueranno a scendere?

- Il mio orizzonte temporale, il mio profilo di rischio o le circostanze sono cambiati in modo significativo, tanto da giustificare un cambiamento del portafoglio?

- Mi conviene vendere ora?

- Devo utilizzare il denaro che ho investito in azioni per le spese nei prossimi 3-5 anni?

- La mia strategia di investimento si adatta alla mia personalità?

- Il mio portafoglio è abbastanza durevole e diversificato da resistere a gravi ribassi del mercato azionario?

Queste domande funzionano in ogni contesto di mercato, ma soprattutto quando la volatilità si alza, perché è allora che vogliamo prendere il volante per far accadere qualcosa che ci dia l’illusione di avere il controllo.

Lixi Plannix è nato per rispondere a queste domande.

Lixi Plannix ti guida nella preparazione del tuo piano di investimenti, definendo in modo preciso tutto quello di cui hai bisogno per investire autonomamente, risparmiando decine di migliaia di euro di commissioni e costi.

Insomma, ti insegna a creare la tua strategia di investimento per il lungo termine non solo da un punto di vista toerico, ma anche pratico.