Sentiamo parlare di “emergenza del debito pubblico” da anni, ma c’è ancora poca chiarezza in giro su cosa comporti davvero. In questo articolo voglio fare chiarezza sui rischi di un debito pubblico così alto e sui possibili effetti delle nuove riforme internazionali, e su come la diversificazione sia l’unica arma possibile per difendersi dal rischio default.

Capisco bene che nessuna fazione politica salita al potere abbia mai fatto qualcosa per ridurlo, ma anzi sia in costante aumento.

Capisco che sia sempre più popolare la frangia (economicamente ignorante, nel senso che ignora la buona economia), che non considera il debito pubblico come un problema.

Ma voglio solo dirti brevemente quali sono i fatti e i dati. Che sono questi, brevemente.

I dati e le statistiche (drammatiche) sul debito pubblico dell’Italia

1. In valore assoluto, mentre scrivo, il debito pubblico italiano ammonta a 2.453.524.312.097.

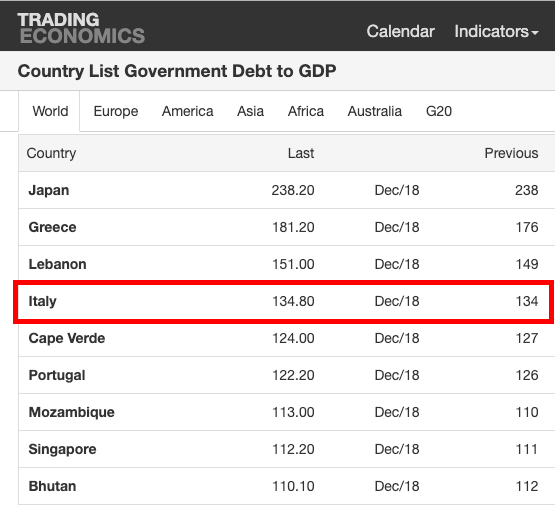

2. Questo valore assoluto rappresenta mentre scrivo quasi il 135% del Prodotto Interno Lordo.

In valore assoluto, il debito pubblico sarebbe una cifra come un’altra, vuota di significato.

Se confrontato invece al PIL, si capisce immediatamente l’entità del problema.

In compagnia di Grecia, Libano, Capo Verde, Mozambico e Butan, ecco l’Italia.

3. Il problema “debito elevato” non è quindi solo un problema in sé (significa più interessi futuri, e più tasse future per poterlo sostenere e rimborsare alle varie scadenze), ma è un problema ancora maggiore quando si confronta alla scarsa produttività.

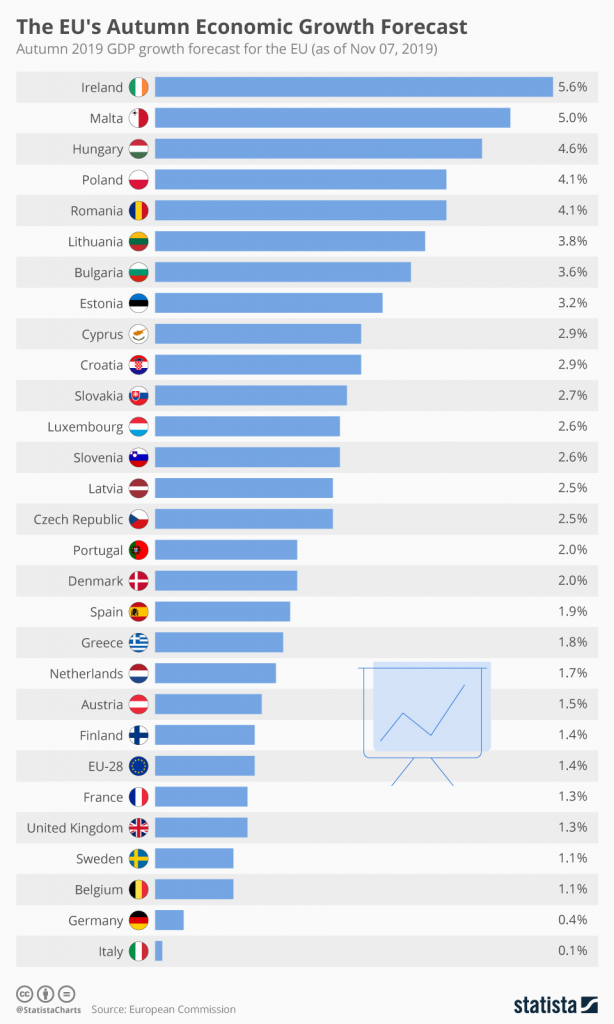

Secondo le previsioni della Commissione Europea, l’Italia sarà ultima in Europa con una crescita del 0.1%.

Ciò che spesso non viene compreso sul debito pubblico

Queste sono cose che sicuramente già sai. Se ne parla da 20 anni, niente di nuovo.

Ciò che non sempre viene compreso in pieno è il passaggio che:

- Sul debito si pagano degli interessi

- Gli interessi si possono pagare o con il reddito (PIL) o con altro debito

La Mazziero Research, del mio amico Maurizio Mazziero, ha stimato che negli ultimi 14 anni, i contribuenti italiani hanno pagato la cifra astronomica di 1.017 miliardi di euro solo di interessi!

In entrambi i casi, sia che gli interessi e il rimborso del capitale venga pagato con la produzione, sia che venga pagato con altro debito, questo è un problema.

Nel primo caso (capitale e interessi rimborsati con produzione), significa che i soldi freschi delle tue tasse e imposte, anziché andare a pagare:

- Scuole

- Ospedali

- Strade

- Sicurezza

- Giustizia

- Previdenza

Vengono spesi per il PASSATO (ovvero per pagare interessi su denaro già speso), anziché per il FUTURO.

Se la spesa pubblica è infatti improduttiva per definizione (non me ne vogliano i keynesiani, le loro buche artificiali per occupare la gente e le loro finestre rotte), la spesa pubblica per pagare interessi sul debito è improduttiva all’ennesima potenza.

Va inoltre ricordato un altro aspetto importante:

Quando si parla di spesa pubblica, non si parla di qualcosa di astratto. Si parla precisamente dei tuoi soldi, dei tuoi sudati soldi.

O meglio, di quella parte dei tuoi soldi che ti vengono costantemente estorti attraverso il pagamento di tasse e imposte.

Nel secondo caso (capitale e interessi rimborsati con altro debito), significa che si continua ad alimentare la crescita del debito complessivo, e quindi degli interessi futuri da rimborsare, in un circolo vizioso che può portare solo al fallimento.

DEBITO = + INTERESSI = + DEBITO = DEFAULT

Ma l’Italia può fallire?

Una delle frasi che sento più spesso ripetere dall’italiano medio è:

“Ma lo Stato non può fallire!!11!!!!”

E certo, come no.

Chiama l’ Argentina, Grecia e Venezuela.

Citofona Russia, Romania, Francia, Germania, Albania e i loro default durante il “secolo breve” (1914-1991)

Telefona Francia, Danimarca, Paesi Bassi, Regno Unito e i loro default del 1800.

Viviamo in un mondo in cui siamo stati abituati a considerarci sicuri, protetti, garantiti dallo “Stato”. E ci siamo dimenticati che il falso senso di sicurezza è molto più pericoloso dell’incertezza stessa.

Come spiegato in questo post su Wikilix di Lorenzo, prendendo spunto dal Fence Paradox.

Veniamo quindi al dunque.

Un’altra misura di quanto un debito viene considerato sostenibile e ripagabile o meno, è il tasso di interesse a cui viene emesso e quindi rimborsato.

Ad oggi, il tasso di interesse medio dell’intero debito pubblico italiano è attorno all’1%. (-0,06% sui BOT, 1,15% sui BTP, 1,18% sui CCT)

Questo invece il rendimento degli ultimi 20 anni del titolo di Stato decennale, preso solitamente come riferimento.

È evidente che, negli ultimi 4-5 anni e in generale dopo il 2011 (quando, non so se ancora la gente se lo ricorda, lo Stato italiano stava materialmente per andare in default), l’Italia abbia potuto godere di anni di tassi di interesse estremamente bassi, che da un certo punto di vista continuano a rendere “sostenibile” il proprio debito pubblico.

Il ruolo delle Banche Centrali

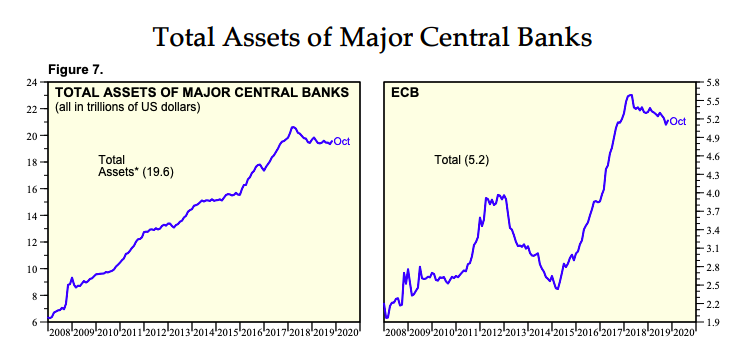

Ora, brevemente, il motivo di questa riduzione degli interessi sul debito non è certo da ricercare nella virtuosità dello Stato italiano, ma semplicemente nel bazooka monetario della Banca Centrale Europea.

Che, come le banche centrali di tutto il mondo, inietta liquidità e denaro a buon mercato con lo scopo di sostenere l’economia, evitare la deflazione e queste cose qua.

Cosa cambierebbe con le nuove riforme internazionali sul debito

Riepiloghiamo un po’ quindi cos’abbiamo visto finora:

- Il debito pubblico italiano è elevato

- Il debito pubblico italiano è elevatissimo se confrontato con il PIL

- Il debito pubblico italiano significa spesa per interessi maggiore, quindi maggiori tasse e/o minori servizi

- Il debito pubblico italiano ha goduto per anni di tassi di interesse bassi, grazie al QE della BCE che ha avuto la funzione di “nascondere la polvere sotto al tappeto”.

Ma cosa succede quindi nel caso in cui, ad un aumento dei tassi di interesse a seguito del ritiro del supporto della BCE?

Cosa succede se l’Italia si trova nuovamente, come il non preistorico 2011, a dover sopportare un tasso di interesse al 5%, 6%, 7% o peggio?

European Stability Mechanism (MES)

Ce lo dice la bozza di riforma dell’European Stability Mechanism (MES in italiano), che è ciò su cui si sta scannando l’establishment politico italiano.

Ho ritenuto opportuno fare questa lunga premessa e spiegarti come funzionano le cose da un punto di vista economico-finanziario, per evitare che tu possa venire travolto dallo sterile dibattito politico.

La bozza di riforma prevede questo:

Se lo Stato va in debito d’ossigeno per assenza di liquidità e una generale insostenibilità del peso del debito, i creditori possono stabilire senza grandi problemi i termini della ristrutturazione del debito.

(Qua puoi trovare la bozza completa)

In buona sostanza, con le nuove Clausole di Azione Collettiva (che potrebbero entrare in vigore per i titoli emessi dal 2022, e sostituiscono le CACs già in vigore dal 2013) chiamate “single-limb CACs”, si ribadisce il concetto che il potere di ristrutturare il debito pubblico spetta ai creditori e non agli Stati, e inoltre si indeboliscono i criteri per raggiungere la maggioranza di voto tra i creditori.

(Questo l’approfondimento su Single Limb CACs)

Cosa significa questo per i creditori dello Stato?

Quindi, finora hai scoperto cosa significherà questa (potenziale) riforma dal punto di vista del debitore, dello Stato.

E quindi dal punto di vista anche dei contribuenti e usufruitori dei servizi di quello Stato, quindi i suoi cittadini.

Meno sanità, meno pensioni, meno previdenza, meno istruzione per i ragazzi.

Ma dal punto di vista del CREDITORE, questo cosa significa?

Stai ancora attento perché stiamo arrivando al nocciolo del discorso, dal punto di vista del risparmiatore e dell’investitore.

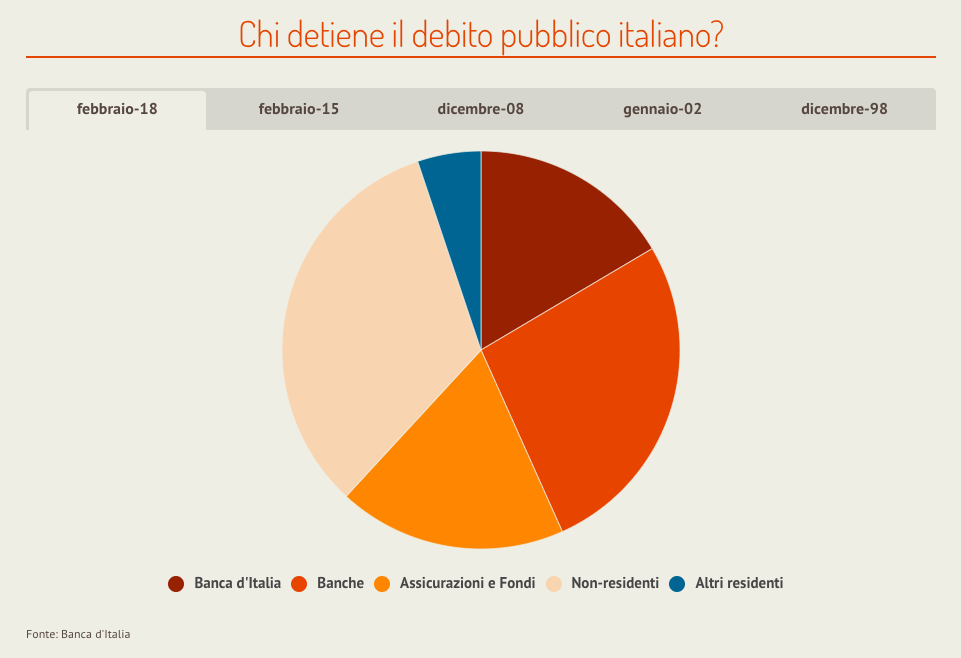

Questi i creditori del debito pubblico italiano:

La porzione in blu (circa il 5%) sono i risparmiatori italiani, attraverso l’acquisto diretto di BOT, BTP e altri titoli di Stato italiani.

Banche, assicurazioni e fondi ITALIANI hanno il 44%.

Banche, assicurazioni e fondi ESTERI hanno il 35%.

Banche Centrali (inclusa Banca d’Italia) hanno il restante 16%.

Quindi, questo sarà il “congresso” che andrà potenzialmente a stabilire le condizioni di ristrutturazione del debito pubblico italiano.

Quanto deve interessare questo al risparmiatore e investitore italiano?

NULLA.

Spiego meglio.

Al risparmiatore e investitore italiano CONSAPEVOLE, non deve interessare particolarmente se le obbligazioni governative italiane, ovvero una asset class di estrema nicchia rispetto all’universo investibile, perdono valore per effetto di un default controllato.

Pensa questo.

In caso di problemi del debito pubblico, l’italiano potrebbe essere allo stesso tempo debitore e creditore.

Debitore, sotto la veste di contribuente dello Stato italiano (ma anche fruitore dei servizi).

Creditore, sotto la veste di risparmiatore con in portafoglio titoli di Stato italiani.

Per cosa c’è davvero da preoccuparsi in Italia

Io sarei molto, molto, molto, molto più preoccupato dal ruolo di debitore in questa transazione.

Sarei molto più preoccupato dall’indebolimento della sanità pubblica, istruzione e previdenza. E cercherei di costruire le mie soluzioni private e individuali, sin quando possibile.

Sarei molto più preoccupato, se fossi un pensionato o un dipendente pubblico, del verosimile taglio a pensioni e stipendi.

E cercherei di costruire le mie soluzioni private e individuali per integrare le entrate.

Sarei molto più preoccupato per la mia azienda, se 100% italian-based, con clienti, fornitori, dipendenti, sedi tutto al 100% italiano.

E cercherei di costruire le mie soluzioni per aprirsi ad altri mercati.

Sarei molto più preoccupato per un declino generale, anche culturale, di un paese devastato dallo statalismo, dalla burocrazia, dall’anticapitalismo e dall’invidia sociale.

E cercherei di costruire le mie soluzioni private e individuali per valutare altre alternative.

Questi sarebbero (e probabilmente saranno) i veri problemi per un residente in Italia!

E sono problemi non di poco conto, che richiedono un cambio di mentalità importante per la ricerca della propria sicurezza e prosperità finanziaria.

Su questi aspetti l’italiano deve concentrarsi, non su domande idiote come “ma la mia banca è sicura????” e cose così, che periodicamente ritornano alle prime scosse di tensione finanziaria.

4 regole d’oro da rispettare

Dal punto di vista del creditore invece, e quindi del risparmiatore italiano, il problema è decisamente più risolvibile con pochissimo sforzo, grazie alla diversificazione.

- Vietato comprare Titoli di Stato italiani “al dettaglio”, se non per max 1% del proprio patrimonio.

- Vietato comprare “polizze assicurative a gestione separata” (che all’interno sono quasi 100% titoli di stato italiani), se non per max 5% del proprio patrimonio.

- Vietato comprare “fondi di investimento obbligazionari” eccessivamente esposti al debito governativo italiano, se non per max 5% del proprio patrimonio.

- Vietato lasciare liquidi sul conto di banche italiane cifre decisamente rilevanti in proporzione al proprio patrimonio.

Fatto. Finito. Risolto il problema del default italiano dal punto di vista del creditore e quindi del risparmiatore.

Come fare per evitare le peggiori conseguenze di un default?

Come fare per evitare queste trappole, disseminate sul terreno finanziario da banche, assicurazioni e Stato?

Il discorso è ampio, occorre finalmente dotarsi di una personale strategia di investimento personale (che peraltro è utile anche per alleviare o evitare proprio i problemi di un potenziale default dal lato del contribuente, del cittadino)

Nel mio libro, “Diversifica” è indicato come VIII comandamento.

E banale, l’hai sentito mille volte, l’hai capito, stai cercando di applicarlo, ma non è mai abbastanza.

Capirlo intellettualmente non è difficile.

Applicarlo con intelligenza lo è un po’ di più.

Approfondiremo in altri articoli, ma per ora voglio lasciarti con tre pillole che riguardano la diversificazione.

La diversificazione: l’arma segreta di ogni investitore per ridurre al minimo il rischio

Ray Dalio

1. Abbiamo caricato sul nostro canale YouTube lo stralcio di una recente intervista di Ray Dalio, in cui racconta cosa ne pensa della diversificazione.

(Trovi la traduzione (sintetizzata) di ciò che dice nella descrizione del video)

La diversificazione è il Santo Graal dell’investimento… ed è così importante per l’investitore medio che ci ascolta.

Il mercante di Venezia

2. Da un classico delle letteratura, “Il mercante di Venezia” di Shakespeare, ecco Antonio cosa dice mentre parla con Salerio e Solanio suoi amici, nell’atto I.

SALERIO: Io so che Antonio è triste perché pensa alle sue mercanzie.

ANTONIO: No, credimi; e ne ringrazio la mia fortuna: le mie imprese non sono affidate a una sola stiva, né a un solo posto; né dipende il mio patrimonio dalla fortuna di questo solo anno. Quindi le mie mercanzie non mi fanno triste.

Qui Al Pacino e Jeremy Irons nel ruolo di Shylock (il banchiere/usuraio ebreo) e di Antonio, nel film del 2004.

Benoit Mandelbrot

Una citazione illuminante di Benoit Mandelbrot dal suo bellissimo libro: “Il disordine dei mercati – Una visione frattale di rischio, rovina e redditività”.

Quindi, in breve, forse non vale neanche la pena spendere tutto quel tempo e quel denaro per ottenere le informazioni. E’ meno costoso e meno pericoloso procedere insieme al mercato. Comprate un fondo di investimento indicizzato. Rilassatevi. Siate passivi. Ovvero, per citare le parole di Paul Samuelson del MIT:

“Vengono serviti anche quelli che non fanno altro che starsene fermi e aspettare”.

Abbiamo dunque visto tre spunti di riflessione, per capire l’importanza della diversificazione:

- Per aumentare il rendimento dei propri investimenti

- Per dormire più tranquilli

- Per ottenere il proprio “pasto gratis” (penso l’unico esistente in economia e finanza), attraverso l’utilizzo di strumenti come gli ETF

Se vuoi approfondire i vantaggi della diversificazione, e come un investitore possa applicarla concretamente e immediatamente iniziando a investire su prodotti efficienti (all’interno di un piano strategico basato sui propri obiettivi di vita), ti invito ad unirti a Wikilix, la community di finanza personale più autorevole d’Italia, dove ogni giorno rispondiamo alle domande di migliaia di investitori privati.

Alla tua sicurezza e prosperità finanziaria,

Luca