Mi scappa sempre un sorriso quando leggo titoli del tipo: “Se avessi investito 1000 dollari sul titolo tal dei tali nel 2003, oggi avresti guadagnato millemila milioni di dollari”.

Un esempio?

“Se avessi investito 1000 dollari sull’IPO di Amazon, oggi avresti guadagnato 2,34 milioni di dollari”

Frasi così mi fanno sorridere perché mi chiedo quante persone sulla faccia della terra abbiano davvero investito su Amazon nel 1997 (quando fece il suo debutto in Borsa) e poi se la siano tenuta in portafoglio per 26 anni (tranne Jeff Bezos, ovviamente).

Caso vuole che il fondatore ed ex-ceo di Amazon sia così lungimirante da dare una risposta anche a questo quesito.

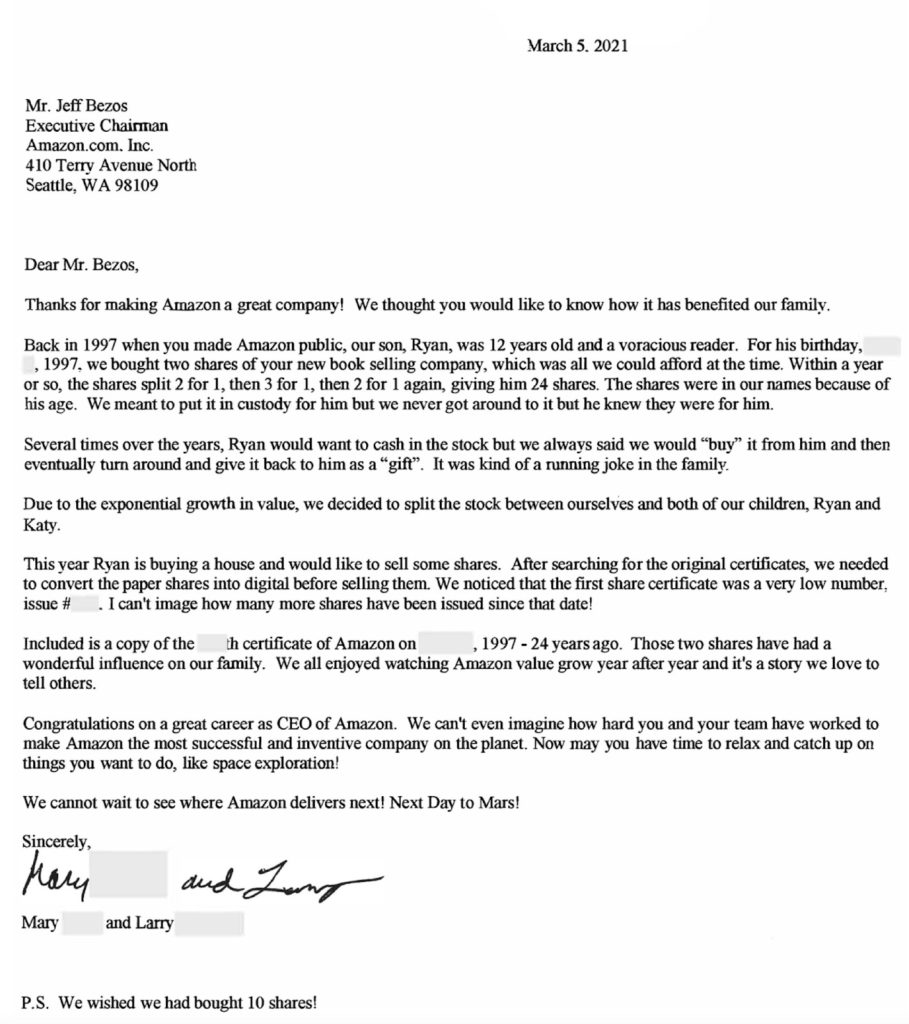

Nella lettera agli investitori dell’anno scorso, Bezos ha pubblicato una lettera inviatagli da una famiglia che possedeva azioni Amazon.

In breve, questa famiglia racconta che nel 1997 regalò al figlio dodicenne due azioni di Amazon per il suo compleanno (proprio 2 di numero perché all’epoca quelle erano le loro possibilità economiche).

Un mix di saggezza e fortuna li ha portati a non vendere mai quelle azioni, che nel frattempo sono aumentate in numero e valore (grazie agli “split” fatti negli anni e al rendimento composto accumulato durante anni di paziente attesa).

Oggi (l’anno scorso), il figlio ormai grande si sta comprando casa coprendo parte della spesa con la vendita di alcune di quelle azioni.

E la lettera finisce con “P.S. Avremmo voluto comprarne 10 di azioni!”.

Se il prezzo al quale la coppia ha comprato le azioni Amazon è vicino a quello dell’IPO (18 dollari ad azione), significa che quei circa 40 dollari investiti nel 1997 sono diventati oltre 81 mila dollari (nel 2021).

Non è tanto la cifra investita o il rendimento che ti dovrebbe interessare o sorprendere.

Ma piuttosto, perché comprarono le azioni (seppur poche) di Amazon al suo debutto in Borsa?

E ancora più importante, cosa li ha portati a tenerle, rinunciando ad incassare i guadagni che hanno oscillato continuamente durante gli oltre vent’anni di contrattazione?

Domande che forse interessano ben poco a chi non ha Amazon in portafoglio.

A chi si è accorto solo adesso di Amazon interessa piuttosto la risposta a questo quesito:

“Conviene ancora investire nelle sue azioni?”

Cerchiamo di trovare una risposta.

Il prezzo di un’azione ne determina la “convenienza”?

“Conviene ancora investire in Amazon?”

Domanda da un milione di dollari perché se è difficile decidere di investire in un’azienda sconosciuta e senza storia (come lo era Amazon nel 1997), lo è altrettanto decidere di investire su un’azione che ha già fatto il +19,000% di performance (come ad oggi Amazon).

Allora, prima ancora ti chiedo:

Chi ti assicura che l’andamento del titolo in passato continuerà nell’immediato futuro?

Solo perché è un titolo che “sale”, significa che è anche un titolo “buono”?

La risposta non è così scontata: un’azione che “sale” non è automaticamente un’azione “buona”.

Considera che le variabili in gioco quando si parla di una singola azione sono tante e la maggior parte di esse sono avvolte dall’incertezza.

Il concetto più difficile da comprendere, ma basilare se si vuole investire in un’azione, è quello di “prezzo” (un elemento imprescindibile quando si compra un’azione).

Ma perché difficile?

Perché il prezzo di un’azione, ovvero il prezzo a cui tu oggi la acquisti, non è mai il risultato di una valutazione razionale.

Non è il risultato di un calcolo matematico che dati determinati fattori può dare solo un risultato certo.

Piuttosto, il prezzo di un’azione è una stima delle prospettive che il mercato (la moltitudine di investitori nel suo complesso) attribuisce a una determinata azione.

Essendo una stima che riguarda il futuro (incerto per definizione), non può che essere una stima incerta.

E quando dobbiamo prendere decisioni in condizione di incertezza, quelle decisioni sono tendenzialmente irrazionali perché influenzate da tutta una serie di “bias” e di distorsioni cognitive che, spesso inconsciamente, ci influenzano.

“Quindi, tu mi vorresti dire che un investitore decide di investire su un titolo in condizioni di incertezza e irrazionalità?”

In sostanza sì, anche se gli investitori hanno elaborato delle metodologie che li possano aiutare nel processo decisionale.

Chi guarda ai fondamentali di un’azienda, chi all’analisi grafica di un titolo.

Chi esamina gli indicatori tecnici, chi consulta le stime fatte da altri analisti e le combina tra loro.

Però, qualunque sia la “guida” scelta, rimane il fatto che non c’è alcuna certezza o verità assoluta a cui l’investitore può aggrapparsi.

Non esiste nessuna analisi che oggi possa dirti con certezza quale azienda domani farà più utili e quale verrà scalzata da un competitor.

Non esiste nessun indicatore che oggi possa dirti con certezza che è il momento giusto per comprare quel titolo perché sottovalutato (rispetto ai suoi fondamentali) o se rimarrà sottovalutato ancora a lungo.

Considera che anche le azioni che (solo oggi) sappiamo essere le “migliori” hanno avuto un percorso tutt’altro che tranquillo.

Le azioni migliori sono azioni che salgono sempre?

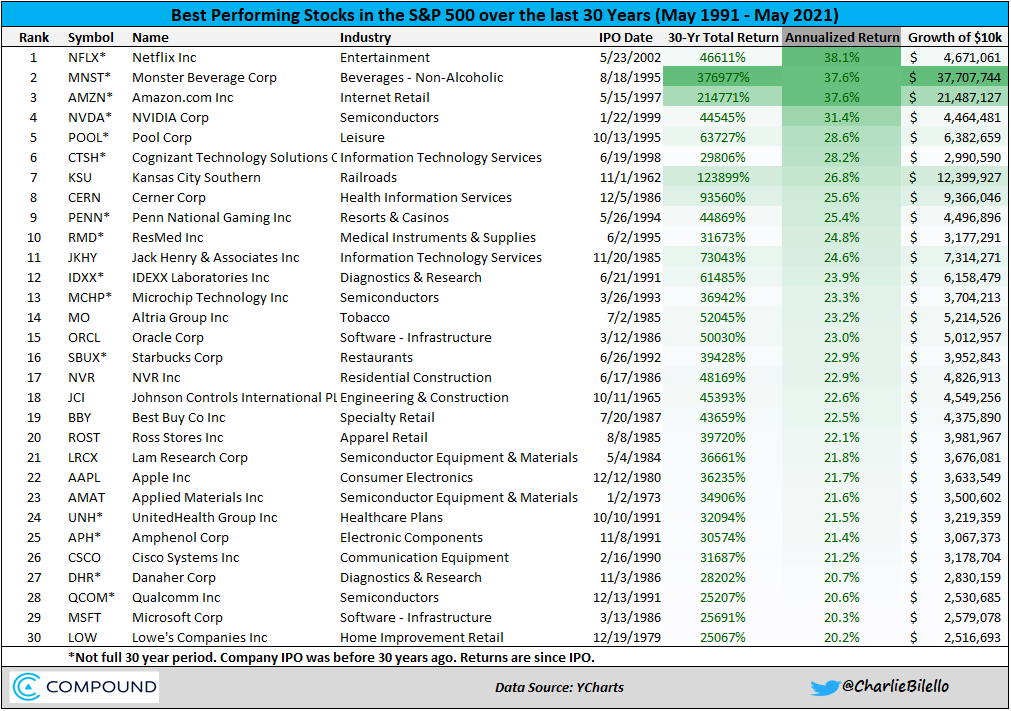

Nella tabella qui sotto, puoi vedere l’elenco di alcune tra le migliori azioni dell’S&P 500 degli ultimi 30 anni (dati aggiornati a maggio 2021).

Per ciascun titolo puoi vedere la data in cui è avvenuta l’IPO, il rendimento totale degli ultimi 30 anni, il rendimento annualizzato e qual è il valore finale di un investimento iniziale da 10 mila dollari (tanto per rispondere alla domanda “se avessi investito…”).

Molti nomi noti (Netflix, Amazon, NVIDIA, Microsoft), altri nomi meno noti (Monster Beverage, Pool Corp, Penn National Gaming).

Tutti questi titoli hanno una cosa in comune (oltre al rendimento straordinario che hanno fatto).

La loro salita è stata intervallata da momenti al “cardiopalma”, tanto che a volte sembrava che la loro fine fosse segnata per sempre.

Ad esempio, Amazon.

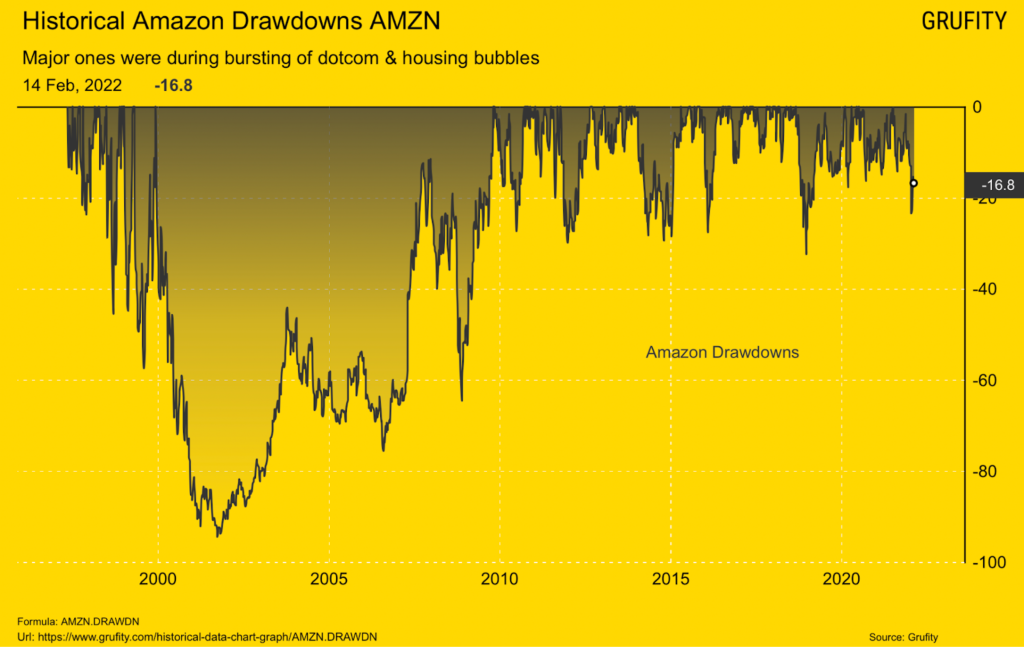

Nel grafico in basso puoi vedere quanto profondi sono stati i drawdown (i crolli) di Amazon dalla sua IPO a oggi.

L’evento che ha rischiato di segnare definitivamente l’ascesa in Borsa di Amazon è stato senza dubbio il crollo del quasi 95% durante lo scoppio della bolla tech del 2000.

Ma non gli è andata così bene nemmeno tra il 2005 e il 2006, quando perse il 54%, o nel 2008, quando crollò del 58% durante la famosa bolla finanziaria legata ai mutui subprime.

Anche durante questo ultimo decennio “di grazia” per il mercato azionario e per i titoli tech in particolare, Amazon ha registrato almeno 5 crolli pari o superiori al 25%.

Ed Amazon non è certo l’unica.

La prima in classifica nella tabella di prima, Netflix, non è stata da meno.

Nella sua storia, Netflix ha registrato crolli pari o superiori al 50% almeno 6 volte, di cui un crollo del 75% tra il 2004 e il 2005 e un’altro dell’82% nel 2012.

Inoltre, sono state moltissime le discese del 25% o più che si sono intervallate durante la sua cavalcata rialzista (il recente sell-off dell’oltre 20% in un solo giorno è stato l’ultimo evento eclatante).

Insomma, scegli qualsiasi nome della lista dei migliori titoli e stai certo che durante il suo rialzo gli investitori hanno dovuto attraversare momenti di puro terrore.

Perché il problema è che non sai mai se e quando un titolo si riprenderà.

Secondo i dati di una ricerca condotta da J.P Morgan, dal 1980 più del 40% dei titoli americani hanno subìto un crollo pari o superiore al 70% senza più recuperarlo.

Comprare le azioni “migliori” durante un grosso crollo rappresenta una fantastica opportunità per gli investitori (in teoria).

Ma ci sono azioni (come Citigroup) che sono crollate del 90% e non recuperano più.

Quando concentri l’attenzione sul risultato finale (ovvero rendimenti da farti sgranare gli occhi) è facile ignorare il fegato (di tenere duro durante grossi crolli) e la fede (nel recupero del titolo) che gli investitori hanno dovuto dimostrare per ottenere quel risultato.

La “dolce” pena di inseguire alti rendimenti

Oggi guardando la performance passata di certi titoli, è facile pensare “Se solo avessi investito su (inserisci un titolo di successo)…”.

Ma i crolli hanno la fastidiosa caratteristica di apparire “ottime opportunità” quando sono ormai storia passata (e dei quali solo a posteriori conosci durata e ampiezza).

Al contrario, quando ci capitiamo in mezzo li viviamo come angoscianti “periodi di lutto”.

Osservare nel dettaglio i crolli dei titoli più grossi e di successo, come Amazon, dovrebbe aprirti gli occhi anche sul fatto che investirci non è il rimedio universale al dilemma su “Dove metto i miei soldi?”.

Alcuni ingenuamente fanno un pensiero del tipo: “Visto che Amazon è così grossa (nel senso di capitalizzata) e di successo (nel senso che ha alle spalle una salita colossale), mi conviene investirci tutto!”.

Non mi dilungo sull’importanza vitale di non fai mai all-in, ovvero investire tutti o la maggior parte dei soldi su un unico strumento (argomento del quale abbiamo parlato più volte sul nostro gruppo Facebook Wikilix).

Ti ricordo solo di fare attenzione al fatto che la performance passata non è mai garanzia di rendimenti futuri (in spiccioli, se l’azione è salita in passato, non è detto che continuerà a salire in futuro).

Quindi, non provare mai a giocare alla “roulette russa” (anche se pensi di avere le probabilità a tuo favore).

Rischiare grosso, tipo facendo all-in, è la strada più sicura per la rovina finanziaria.

Più che fantasticare sui potenziali guadagni che potresti ottenere investendo in un’azione, chiediti se c’è anche la minima possibilità che quell’investimento (in caso di esito negativo) ti possa rovinare.

Si perde il conto di quante rovine finanziarie sono state il frutto di investimenti “promettenti”, fatti da persone che non potevano permettersi di incassare delle “remote” probabilità di perdita.

Ma con questo cosa voglio dirti?

Ricorda che ogni singola “migliore” azione ha una storia da far aggrovigliare le budella, a dimostrazione del fatto che affrontare grossi crolli è una parte inevitabile in qualsiasi percorso che punti a raggiungere alti rendimenti.

Non sottovalutare mai il lancinante dolore che provano gli investitori di fronte alle perdite, anche quando hanno in portafoglio i titoli (che solo a posteriori si rivelano) vincenti.

E’ facile “credere” in un’azione mentre sta salendo.

E’ molto più difficile mantenere quella “fede” quando viene messa alla prova da discese e crolli.

Posso intuire quello che stai pensando: “Ma non c’è un modo per possedere la prossima Amazon senza beccarsi in faccia crolli devastanti?”.

Ti assicuro che chi non ha mai attraversato crolli (della portata di cui abbiamo parlato prima) con skin in the game (ovvero investito), probabilmente non ha mai avuto investimenti che si sono apprezzati di 10 o 20 volte (oppure non è mai riuscito a rimanere investito abbastanza a lungo).

Certo, puoi provare a fare market timing.

L’unico grosso problema è che è molto probabile che tu finisca per lasciare per strada una parte sostanziale dei rendimenti e che le tue emozioni ti portino a vendere proprio nel momento peggiore, ovvero sui minimi.

La gestione di un portafoglio di singole azioni (soprattutto se concentrato, ad esempio con pochi titoli o appartenenti allo stesso settore) è molto difficile.

Perché straordinari guadagni possono trasformarsi in terribili perdite in un battibaleno, lasciandoti con più dubbi che certezze.

Quindi, ancor prima di chiederti se conviene investire su Amazon, la domanda che ti dovresti fare è: “Ho abbastanza pelo sullo stomaco per attraversare periodi profondamente negativi? (e affrontare il fatto che un titolo potrebbe non riprendersi mai più?)”

Se la risposta è no, è inutile chiedersi se conviene investire su Amazon.

Se la risposta è sì, dovresti comunque sempre considerare la decisione di investire in azioni singole solo come un piccolo tassello di un puzzle molto più grande.

Ciò che conta veramente è avere un piano finanziario e una strategia d’investimento

La convenienza di un investimento (qualunque esso sia) non è data tanto dal prezzo che stai pagando per acquistarlo (che come abbiamo visto è una stima incerta).

Quanto dall’adeguatezza di quell’investimento rispetto alla tua situazione finanziaria complessiva.

In altre parole, la domanda più corretta che dovresti fare a te stesso è:

“Investire su Amazon è appropriato per me in termini di capitale investito, diversificazione, volatilità dello strumento, propensione al rischio, obiettivi di investimento?”

E come fai a rispondere ad una domanda che chiede informazioni così dettagliate senza aver prima elaborato una strategia?

Una noiosa, diversificata, media, consistente, rigorosa e sobria strategia di investimento (che attenzione non sono connotati negativi, anzi tutt’altro).

Strategia che dipenderà dalla tua età, professione, situazione reddituale, familiare, abitativa, patrimoniale, assicurativa, dal tuo stile di vita e dalla tua tolleranza del rischio.

Capisco, sono tante le variabili da considerare.

Ma è solo considerando tutte queste variabili (e costruendo una strategia di conseguenza), che puoi decidere correttamente quali obiettivi di investimento sono raggiungibili, a quali portafogli di investimento abbinarli, quanto azionario possedere, quali strumenti utilizzare e quanto tempo rimanere investito.

Quindi, se ti piace investire in singole azioni, nessuno ti vieta di farlo.

Anzi, diventa un’attività stimolante se fatto con la giusta quota di capitale (che puoi permetterti di perdere) e un rigoroso money management, come facciamo nella membership Tradix, dedicata all’investimento in singole azioni.

Però valutalo solamente DOPO aver impostato una corretta strategia di investimento.

Strategia che sarà semplice creare grazie a Plannix, il processo pratico che ti aiuterà a creare la tua personale strategia di investimento, oltre a renderti completamente autonomo nella gestione dei tuoi soldi e dei tuoi investimenti.

Plannix mira proprio a rimuovere quegli elementi in grado di suscitare la maggiore ansia quando si tratta di finanza personale: budgeting, paura di sbagliare o di non farcela, quali asset class e strumenti utilizzare, quali piattaforme scegliere e così via.

Ed è in grado di farlo fornendoti l’unico processo che illustra il percorso di definizione degli obiettivi di investimento che andranno poi associati ai corretti portafogli di investimento in base alla tua tolleranza al rischio e alle tue specifiche esigenze.