Ci son 4 errori, piuttosto comuni anche tra gli investitori con un po’ di esperienza, che rischiano di compromettere il successo dei tuoi investimenti. In questo articolo, il secondo della serie sull’Economia Comportamentale (qui puoi trovare il primo), andrò ad analizzarli uno ad uno e ti spiegherò come evitarli nella pratica.

Con “investitori con un po’ di esperienza” mi riferisco soprattutto a chi ha già fatto degli investimenti o comprato dei prodotti finanziari, ma spesso senza seguire una chiara strategia.

Questi errori sono sempre basati su bias comportamentali, o delle scorciatoie che il nostro cervello prende per semplificare un mondo sempre più complicato.

Cominciamo!

1. Overconfidence: la troppa fiducia in se stessi

Il mondo degli investimenti è un posto strano, che ha delle leggi a parte e che spesso funziona al contrario della vita di tutti i giorni.

L’esempio più clamoroso che ho visto finora è l’overconfidence, o l’eccessiva

sicurezza nelle proprie convinzioni.

Avere sicurezza in sé stessi è una caratteristica sicuramente positiva per la vita di tutti i giorni.

Ci aiuta a ottenere di più e più velocemente dagli altri, a guadagnare

più soldi ed è una delle caratteristiche che tutte le persone di successo hanno in

comune.

Come è possibile che la sicurezza in sé stessi possa diventare troppa, e ti faccia cadere in overconfidence, perdendo soldi se non fai attenzione?

Esistono due tipi principali di overconfidence nel mondo degli investimenti.

ll primo colpisce professionisti di successo, come ad esempio dottori, avvocati, ingegneri o imprenditori.

Queste persone sono riuscite ad affermarsi in carriere competitive ed

impegnative, e per farlo hanno dovuto tirare fuori gli attributi e credere in loro stessi anche nei momenti più bui.

Il fatto che ce l’abbiano fatta può farli pensare: “Se sono riuscito a fare questo, posso fare qualsiasi cosa”.

E quando cominciano a documentarsi su come investire in modo corretto e scoprono che la chiave è un noioso processo di investimento che si basa sull’acquisto di prodotti ben diversificati, dicono: “Tutto qui? È da una vita che faccio meglio delle persone che conosco, sono sicuro di poter passare a roba più complicata e speculativa e fare un sacco di soldi.”

Fino a quando scoprono che senza le giuste informazioni (e la giusta personalità) per speculare, guadagnare soldi non è così facile, anzi, il rischio di perderli facendo fai-da-te è altissimo.

Il secondo gruppo di persone che possono cadere in overconfidence è quello che rischia di farsi più male.

È costituito da quelle persone che hanno fatto qualche investimento all’inizio della loro carriera di investitori che è andato molto bene.

Magari senza studiare troppo, senza informarsi bene, seguendo solo il loro istinto.

E si convincono di essere dei geni della finanza.

Warren Buffett? Gli fa una pippa, e ormai è pure vecchio, loro sono il futuro.

Un esempio classico è chi ha comprato Bitcoin e altre criptovalute.

Non quelli che sono entrati da metà 2017 in poi, ma quelli che sono entrati qualche mese o anno prima, quando il Bitcoin veniva scambiato per pochi dollari.

Paradossalmente, ottenere questo tipo di successo all’inizio della propria carriera di investitore può essere dannoso, perché convince le persone che è facile fare soldi senza sforzo e loro sono in grado di farlo.

La verità, invece, è che è possibile fare soldi senza sforzo ogni tanto, ma non è possibile creare un sistema che senza sforzo permetta costantemente di fare soldi facili.

Per questo, dopo aver portato a casa guadagni importanti, poi vanno a perdere quei soldi nella nuova novità che dovrebbe rivoluzionare il mondo, ma stavolta fallisce miseramente.

Un po’ come i vincitori della lotteria o giocatori professionisti di sport come calcio o basket.

Si trovano all’improvviso a dover gestire una grossa somma, non hanno la più pallida idea di come farlo, e finiscono per fare qualche disastro.

Al di là di questi due gruppi, un giorno ci troveremo tutti a rischio overconfidence, specialmente quando ci capiterà un periodo particolarmente fortunato.

Come fare a mantenere l’umiltà necessaria per continuare a fare soldi con i tuoi investimenti?

Ecco qualche consiglio pratico.

Il primo e più importante è essere a tuo agio con la frase “Non lo so.”

I più grandi (e ricchi) investitori ripetono questa frase costantemente, quando non sono sicuri di avere tutti gli elementi per decidere.

Preferiscono dire “non lo so”, senza paura di apparire stupidi.

Quindi, segui il loro esempio.

Meglio dire un “non lo so” in più ed aspettare di avere più dati, prima di prendere una decisione di cui ti potresti pentire.

Il secondo è quello di avere l’umiltà di riconoscere che la finanza e gli

investimenti non sono il campo in cui hai deciso di lavorare, e quello in cui hai avuto successo.

Il tuo “lavoro” principale deve essere trovare un esperto di tua fiducia e poi ascoltare e mettere in pratica i suoi consigli senza troppi “ma secondo me”.

Questo non vuol dire non avere minimamente pensiero critico; alla fine i soldi sono i tuoi e fuori pullula di “esperti” pronti a spillare i tuoi soldi senza pietà.

Ma una volta che hai identificato una persona di tua fiducia, se

qualche volta sembra consigliarti cose che vanno contro le tue convinzioni, concedile almeno il beneficio del dubbio e ascoltala con una mente aperta.

2. Hindsight Bias, o il pregiudizio del senno di poi

Ultimamente i mercati azionari stanno mostrando più volatilità del solito, e il saliscendi ha riacceso in molti il bisogno di seguire qualcuno che sappia prevedere il futuro.

Previsioni che fino a qualche mese fa erano prese con scetticismo, oggi vengono discusse con serietà e tutti i profeti di sventura ricominciano a guadagnare seguito.

Nel frattempo, una domanda ha cominciato a girare frequentemente su tutti i maggiori siti che si occupano di economia.

È possibile prevedere come si muoveranno i mercati nei prossimi mesi?

In questo momento c’è una schiera di persone pronte a giurare di aver predetto l’ultimo ribasso causato dal Coronavirus e dalla psicosi che ha generato.

Ma al tempo stesso la maggioranza di queste persone stava gridando al ribasso per altri motivi.

Le politiche di Trump.

I tassi negativi in Europa.

I mercati azionari in crescita da 10 anni senza soste significative.

Quello di cui ci si dimentica è che negli ultimi anni le borse mondiali sono salite senza incertezze (al massimo qualche stop temporaneo), nonostante eventi destabilizzanti come la Brexit, l’elezione di Donald Trump e tutti gli altri casini geopolitici in giro per il mondo.

Morale?

Se sei sicuro di sapere esattamente come si muoverà il mercato, molto

probabilmente soffri di hindsight bias, o il pregiudizio del senno di poi.

Questo pregiudizio si verifica tutte le volte che un evento, soprattutto improbabile, si verifica.

Il nostro cervello comincia a costruire spiegazioni su come questo evento fosse “inevitabile” e su come avremmo potuto trarne profitto/evitare perdite.

Un esempio pratico nel mondo finanziario è dire: “A che serve comprare un ETF ben diversificato sull’azionario mondiale, se comprando Amazon avrei guadagnato molto di più?”

Certo, adesso sai che Amazon sarebbe stata la scelta giusta, ma avresti potuto dirlo con certezza 10 anni fa?

E prevederlo a parole in questo caso non sarebbe stato sufficiente.

Per avere credibilità avresti dovuto mettere i tuoi soldi e comprare azioni di Amazon.

Ma farlo ti avrebbe esposto a un rischio non indifferente: se qualsiasi cosa fosse andata storta, avresti scommesso i risparmi di una vita su un cavallo perdente.

Ecco perché diversificare rimane una delle migliori strategie di investimento a tua disposizione.

L’hindsight bias è molto pericoloso, perché può portare a prendere decisioni di investimento sbagliate.

Ci sono studi che dimostrano chiaramente come la nostra memoria “si aggiusti” dopo che un evento è capitato.

C’è chi non ricorda più di aver avuto un’opinione diversa, chi “l’aveva sempre saputo” e chi rimuove cose che aveva detto o fatto in passato.

L’hindsight bias ci porta a sopravvalutare la nostra capacità di giudizio e a non imparare dai nostri errori, per questo è necessario combatterlo e riuscire a non farsi ingannare dal proprio cervello.

Per poterlo contrastare con successo ci sono due possibilità.

La prima è tenere traccia di tutte le decisioni di investimento che hai preso.

Segna su un diario perché hai deciso di comprare questi prodotti finanziari. Ti aiuterà a non “cambiare idea” se le cose non dovessero andare come previsto.

E come seconda cosa, più difficile, comincia a pensare in termini probabilistici.

Non esistono eventi che hanno lo 0% o il 100% di probabilità di verificarsi, ma stanno sempre da qualche parte nel mezzo.

Incominciare a dare agli eventi una “probabilità attesa”, ti aiuterà a capire quanto sei bravo a prevedere il futuro, e ti permetterà di capire meglio perché hai preso decisioni di investimento di un certo tipo.

Anziché dire “Penso che succederà”, usa un numero per quantificarlo.

Una pioggia di cammelli? Ha lo 0,000000000001% di possibilità di verificarsi.

Avere a che fare con qualcuno che non ti piace durante la prossima settimana? 98%.

E così via.

Applicando questo principio agli investimenti scoprirai che qualche volta, nonostante un investimento stia perdendo, le probabilità di successo erano dalla tua parte, quindi investire non è stato un errore.

E anche l‘hindsight bias se ne tornerà a cuccia.

3. Fidarti troppo della tua intuizione

“Segui la tua intuizione e non sbaglierai mai.”

Ho sempre avuto un debole per questa frase, specie quando si trova in una storia avvincente.

Il protagonista si trova in un momento di difficoltà e non sa bene cosa fare.

Arriva un vecchio saggio alla Yoda, gli dice queste parole magiche e subito dopo un’idea geniale risolve la situazione.

Nonostante questo consiglio funzioni al 100% nei film e libri, nella vita reale può essere estremamente dannoso.

Ad esempio nel caso degli investimenti.

Ci sono due ragioni per cui la tua “intuizione da investitore” è pericolosa.

La prima è che la “matematica intuitiva” dà risultati diversi di quelli che sono corretti in realtà.

Prova a rispondere correttamente a queste 3 domande:

- Una mazza da baseball e una palla costano 1.10 € in totale. La mazza costa 1€ più della palla. Quanto costa la palla?

- Se servono 5 macchine per produrre 5 portachiavi in 5 minuti, quanti minuti ci vogliono con 100 macchine per fare 100 portachiavi?

- In un lago, c’è un gruppo di ninfe che tutti i giorni raddoppia di dimensione. Se ci vogliono 48 giorni per le ninfee per coprire tutto il lago, quanti giorni ci vogliono per coprirne metà?

Risposte: 0.5 €, 5 minuti, 47 giorni.

Scommetto che sei sorpreso, specialmente se hai risposto facendo due calcoli in maniera veloce.

Queste domande sono semplici solo in apparenza, tanto che nello studio originale

in cui sono state proposte solo il 17% ha risposto correttamente a tutte e 3 su un totale di 3428 persone.

Investire in maniera corretta è un processo basato sui numeri, quindi non fare attenzione alla matematica che ci sta dietro è un modo sicuro per prendere decisioni sbagliate.

Concetti come l’interesse composto e un piano di accumulo per avere la giusta diversificazione temporale, sono tutti basati sulla matematica e non facili da capire senza vedere i numeri e il processo ben spiegati.

La seconda ragione per cui l’intuizione non funziona quando investi è che molte decisioni di investimento giuste sono contro intuitive.

Ad esempio:

- Comprare quando tutti vendono fa più paura

- Non buttare i risparmi di una vita nella prossima bolla dove chiunque sembrerà diventare ricco più velocemente di te

- Non ascoltare i consigli di amici o parenti, a meno che tuo nonno non sia Warren Buffett

- Non farti accecare dal volere di più, cioè vendi un portafoglio di investimento quando ha fatto il suo lavoro (finanziare l’obiettivo personale che volevi raggiungere)

Quando dovrai prendere una di queste decisioni, stai sicuro che la tua intuizione sarà lì e comincerà a sussurrare: “meglio vendere, basta con questo strazio” o “anche se ho raggiunto il mio obiettivo, il mercato sta andando bene, aspetto ancora un po’ e vedo cosa succede”.

Per tenere sotto controllo la tua intuzione devi mantenere la strategia che hai deciso nel tuo piano di investimento.

Mantenere un piano di investimento e seguire una strategia passo passo può essere noioso, lo so.

Ma il prezzo per evitare questa noia sono disastri (o mancati guadagni).

L’intuizione rimane una caratteristica bellissima e in altri campi al di fuori di quello degli investimenti può dare vita a cose straordinarie, soprattutto nel mondo dell’imprenditoria.

Senza l’intuizione di Steve Jobs oggi non avremmo gli smartphone, giusto per dirne una.

Ma quando entri nel mondo degli investimenti, il modello da seguire è quello del robot che fa solo quello che è programmato di fare, senza prendere iniziative personali.

Prepara una strategia finanziaria in tranquillità, metterla in pratica, monitorarla una volta all’anno e ripetere questo processo per i prossimi trent’anni.

Noioso, ma profittevole.

Esistono altri campi dove puoi dar sfogo alla tua intuizione.

E se proprio vuoi speculare usando la tua intuizione, puoi sempre farlo con una parte piccolissima del tuo patrimonio e sotto la guida di qualcuno più esperto di te,

almeno all’inizio.

Quello che facciamo all’interno della nostra membership Lixi Tradix, per capirci.

4. Fuga dall’incertezza

Immagina di avere un’urna con dentro 100 palle, 50 nere e 50 rosse.

Quale colore immagini che uscirà, e quant’è il massimo che saresti disposto a scommettere sulla tua scelta?

Puoi vincere 10 000 euro se indovini quale palla uscirà, e se sbaglierai perderai solo i soldi che hai scommesso.

Questa domanda è stata fatta a degli studenti MBA americani e la risposta massima è stata 4500 dollari.

Leggermente meno del valore atteso di questa scommessa (5000 dollari, dato che hai il 50% di vincerne 10 000 e il 50% di non vincere nulla, quindi 0.510 000 + 0.50 = 5000).

Lo stesso esperimento è poi stato fatto cambiando una sola condizione, la % delle palle nere o rosse, che anziché essere 50/50 è diventata sconosciuta.

Quanto saresti disposto a scommettere ora?

Quando la stessa domanda è stata fatta agli studenti già menzionati sopra, molti si sono rifiutati di scommettere.

Non si sentivano sicuri a sufficienza nello scommettere, anche se in realtà le probabilità erano ancora…50/50.

La ragione è matematica: ci sono 101 possibili combinazioni, che vanno da 100 palle rosse/0 nere fino a 0 palle rosse /100 palle nere, ed ognuna di queste ha la stessa possibilità di essere quella giusta.

Per questa ragione, senza altre informazioni, aggregando le probabilità di tutti gli scenari possibili si arriva ancora ad una situazione in cui c’è il 50% di possibilità di vincere questa scommessa.

Ma stavolta c’è una variabile in più: l’incertezza.

Nel primo caso è più facile avere la sensazione di controllo, perché conosci in anticipo le probabilità ed è una situazione familiare.

Se hai usato “testa o croce” per decidere qualcosa, ti sei già trovato in una situazione in cui hai il 50% di possibilità di vincere e il 50% di perdere.

Nel secondo caso invece, c’è la sensazione di non avere alcun controllo sul risultato, e il doversi muovere in condizioni di incertezza rende le persone meno sicure delle loro decisioni e più prudenti, anche quando non è “razionale” esserlo.

Molto spesso, quando qualcuno non vuole investire in azioni per paura di perdere soldi, si definisce avverso al rischio, ma la definizione più corretta è avverso all’incertezza.

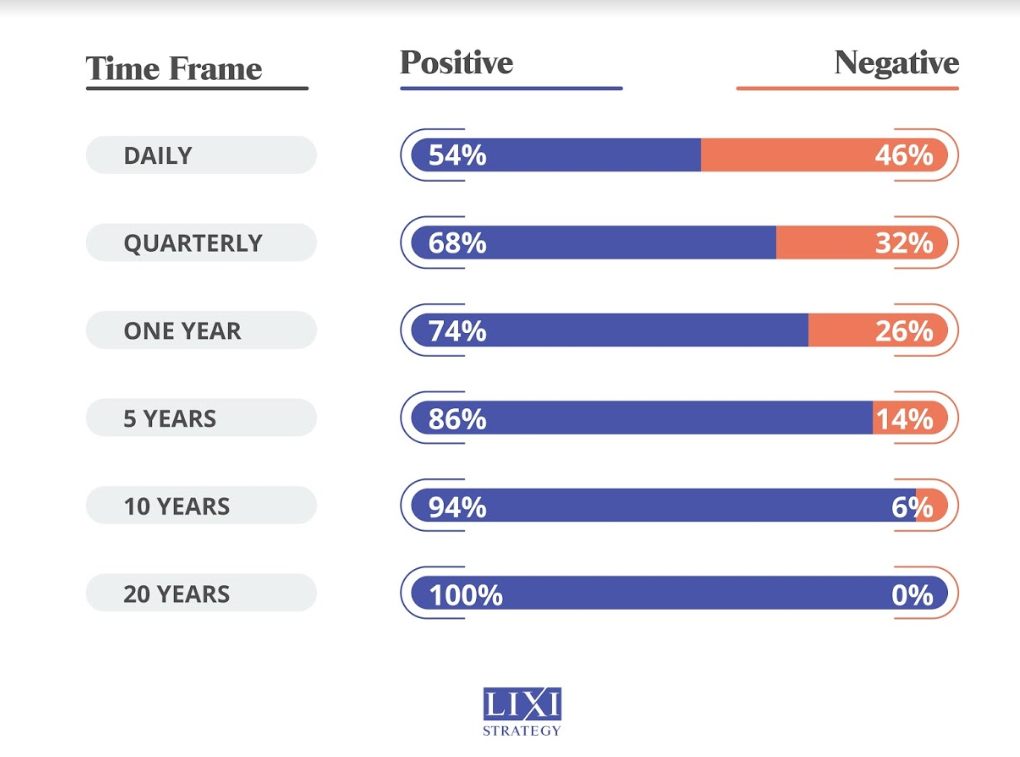

Ci sono valanghe di studi che dimostrano che investendo in ETF azionari adeguatamente diversificati il rischio di perdere soldi è praticamente nullo (con un arco di tempo dai 10 ai 20 anni), come puoi vedere qui:

Nonostante quest’informazione, l’incertezza legata a questo risultato questo manda in tilt molti investitori.

“Se non so esattamente quanto posso riprendere dal mio investimento, non ci metto i soldi”

Questo è il pensiero più o meno nascosto di molta gente.

La finanza ha cercato di risolvere questo problema misurando il rischio con un numero, chiamato varianza, e che indica la % in cui un prodotto finanziario si può muovere al rialzo o al ribasso durante un anno, ma questo rimedio è stato peggio del male.

Gli investitori più avversi all’incertezza si sono spostati su prodotti che oscillano di meno su base annua (di solito obbligazioni) ed hanno lasciato sul piatto un sacco

di soldi perché non hanno voluto investire in prodotti azionari per il lungo periodo, quando razionalmente sarebbero stati la soluzione migliore.

Non solo.

Pur di sfuggire a quest’incertezza, si sono presi altri rischi più nascosti (come il rischio specifico, cioè investire in una sola obbligazione) e nel caso peggiore si sono ritrovati a perdere tutti i loro soldi, ad esempio durante il crack di Parmalat o di Lehmann.

L’avversione all’incertezza è un comportamento che ci ha aiutato a sopravvivere per migliaia di anni e, al di fuori dei mercati finanziari, qualche volta può ancora essere utile.

Come controllare questa emozione?

Come puoi tenere questo comportamento sotto controllo ed evitare che ti faccia fare scelte sbagliate?

Se soffri di questa paura, puoi cominciare ad esporti gradatamente all’incertezza, per abituarti e sentirti a tuo agio.

L’incertezza non è parte solo del sistema finanziario, ma della nostra vita in generale.

Tutte le cose più belle che ci capitano (l’amore, una carriera lavorativa soddisfacente, un gruppo di amici che c’è sempre per noi) non sono mai sotto il nostro controllo al 100%.

L’unica cosa su cui hai il controllo totale è te stesso.

Per questo è così importante costruire un piano di investimenti adatto alla tua personalità e alla tua situazione finanziaria, come quello che potrai imparare a costruire grazie al nostro processo Plannix.

In questo modo potrai non solo tollerare l’incertezza, ma sfruttarla a tuo vantaggio per cogliere occasioni che il resto degli investitori non sarà in grado di cogliere, perché bloccato dalla paura.

E se desideri capire, nella pratica, che cosa puoi ottenere da una soluzione come Plannix, ti invito a scaricare qui la demo gratuita.

Al suo interno potrai accedere ad alcuni contenuti avanzati, grazie ai quali potrai toccare con mano la strategia di investimento che ha permesso a migliaia di nostri clienti di proteggere, gestire e investire con successo i propri soldi.